Krisen ställer nya krav på din portfölj

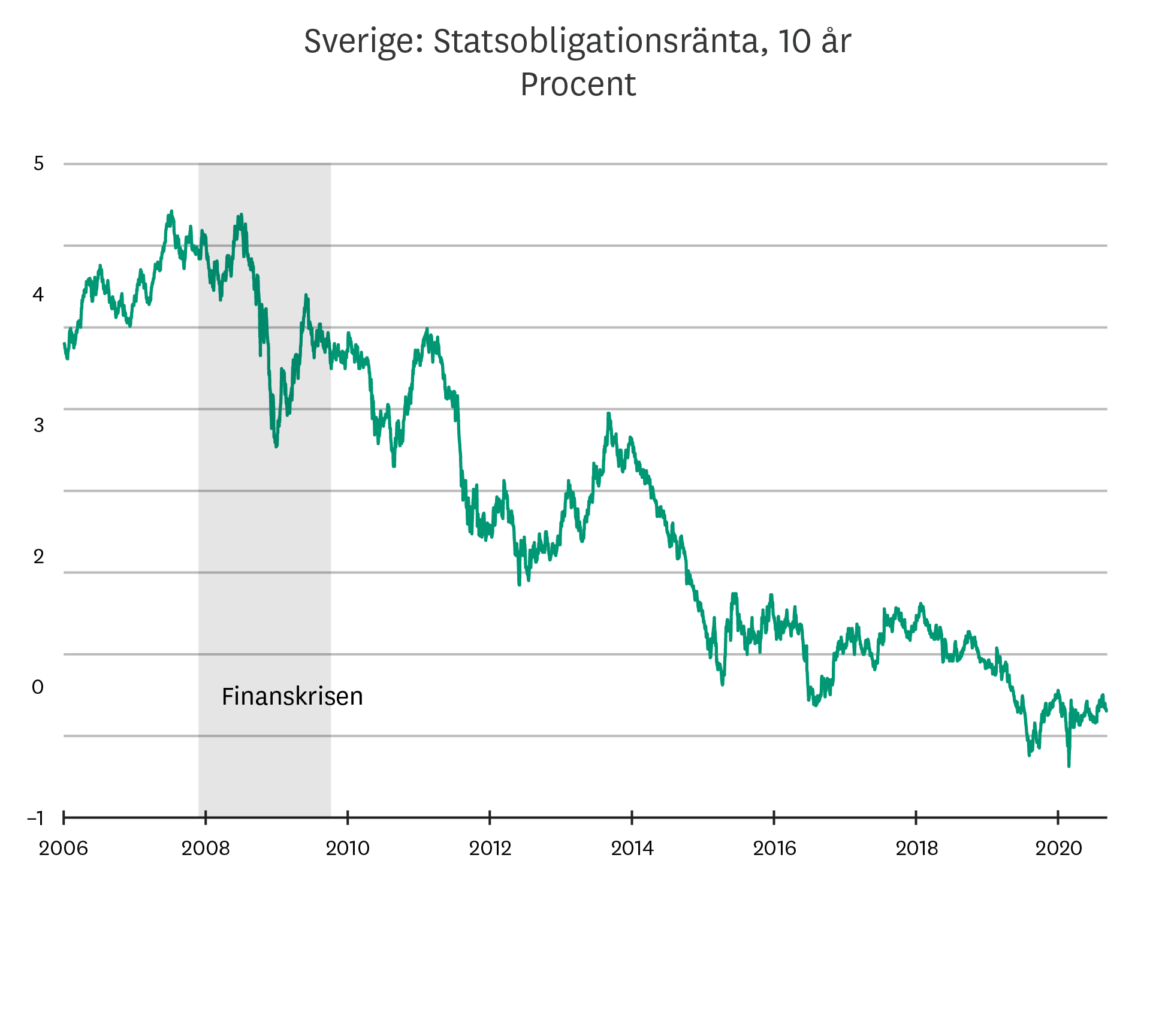

I samband med de stora nedgångarna i början av året föll räntorna till nya bottennivåer. Trots att börserna har återhämtat sig sedan dess är räntorna fortfarande nedtryckta. Det innebär att fördelarna med räntefonder blir svagare. Den som önskar en jämn avkastning i sin portfölj behöver därför välja mellan lägre förväntad avkastning eller höjd risk i portföljen.

Riskspridning och stabilitet

Många sparare efterfrågar en jämnare avkastning i sin portfölj. Det kan vara på grund av att det upplevs som obehagligt när portföljvärdet faller skarpt när börsen rasar. Men det kan också bero på att en jämnare portföljavkastning gör att tidpunkten för en framtida försäljning spelar mindre roll. Historiskt har en portfölj bestående av en kombination av aktier och räntefonder kunnat erbjuda både bra avkastning och riskspridning. Den långvariga nedgången för obligationsräntor under de senaste decennierna har gynnat räntefonder. Obligationer har inte bara hållit emot när börsen har fallit utan ofta även gett god avkastning under de perioderna. Den förväntade totalavkastningen över tid på en sådan portfölj har visserligen varit lite lägre än en med enbart aktier, men avkastningen har varit jämnare och känsligheten för börsfall har varit lägre.

Minskad nytta med blandportfölj

Under de senaste tio åren – i takt med att räntorna har sjunkit till ständigt lägre nivåer – har den blandade portföljens positiva egenskaper minskat. Det beror på att den förväntade avkastningen på räntefonder är lägre nu än historiskt. Den ena anledningen till det är att den löpande avkastningen via räntekuponger är försumbar. Svenska statsräntor med löptid ända upp till tio år är negativa. Den andra anledningen är att vi inte kan räkna med stora räntefall nästa gång konjunkturen och börsen krisar eftersom räntorna redan befinner sig vid nollstrecket. Visserligen finns det ingen nedre gräns för hur negativa obligationsräntor kan bli, men vi antar trots allt att det är osannolikt att se statsobligationsräntor falla djupt ner i negativt territorium.

Räntefonder består emellertid inte bara av statsobligationer. Även andra lågriskplaceringar som bostads- och kreditobligationer finns ofta bland innehaven. Där är räntenivåerna snäppet högre. Därtill är förvaltarens mål att skapa överavkastning via aktiva val mellan olika sorters obligationer och olika löptider. Men räntenedgången både i år och tidigare år har spänt över de flesta obligationstyper. Så även om den genomsnittliga räntan på innehaven i fonden är högre än på en statsobligation, så är den likväl mycket låg.

Lägre förväntad avkastning på räntefonder innebär följaktligen att skillnaden i avkastning mellan en aktieportfölj och en blandad portfölj har ökat. Dessutom kan vi alltså inte räkna med att räntefonder kommer ge särskilt mycket i avkastning när börsen faller nästa gång, vilket har varit en av deras främsta egenskaper historiskt.

Sammantaget innebär det att priset för riskspridning – den försakade avkastningspotentialen – har ökat, samtidigt som den faktiska riskspridningen blir mindre effektiv. Det innebär även att en blandportfölj också har större risk nu än historiskt.

Inget självklart alternativ

För den som planerar behålla sina investeringar under lång tid och som inte besväras av stora svängningar under tiden är detta inget problem. Då är en portfölj bestående av mestadels eller bara aktier det givna valet. Men för den som antingen har en medellång placeringshorisont eller som eftersträvar en jämn utveckling i sin portfölj är det läge att se över sina val.

Problemet är bara att det finns få alternativ som är jämförbara med räntefonder. Antingen handlar det om att acceptera lägre förväntad avkastning från räntefonder, och främst betrakta dem som värdebevarande inslag i portföljen. Att ha ”torrt krut” i portföljen kan dessutom vara mycket bra om börsen vänder ned. Ett annat alternativ är att ersätta räntefonder med andra tillgångar och fonder som inte rör sig på samma sätt som aktier. Det kan handla om exempelvis hedgefonder, råvarufonder, företagsobligationsfonder med låg risk eller mer nischade placeringar som guld. Då är dock risknivån ofta väsentligt högre och dessutom är förutsägbarheten betydligt mindre.

Därtill finns flera olika alternativa tillgångsslag såsom fastigheter, infrastruktur och onoterade bolag som kan bidra med riskspridning och jämna ut avkastningen. Här är dock tillgängligheten starkt begränsad för privata sparare. Det är främst via traditionell förvaltning hos bolag med breda portföljer som man kan få tillgång till den typen av tillgångar. I Skandias traditionella portfölj, Skandia Liv, utgör alternativa tillgångar närmare en tredjedel av det samlade portföljvärdet.

Behålla eller byta ut?

Så hur ska man se på räntedelen i portföljen? Om låg risk är målet eller om pengarna ska användas inom något eller några år bör fokus ligga på att bevara värde och minska portföljens känslighet för nedgångar på de finansiella marknaderna. Då är räntefonder fortfarande den givna grundbulten i sparandet även om avkastningspotentialen är lägre nu än tidigare. Det kan sedan kompletteras med andra tillgångsslag.

Om man däremot är beredd att acceptera högre risk kan det vara passande att byta ut delar av räntefonderna mot andra alternativ. Ett lämpligt nästa steg i risktrappan kan då vara en företagsobligationsfond med låg risk, som består av obligationer utgivna av bolag med hög kreditvärdighet. Det höjer avkastningspotentialen i portföljen, och även om risknivån stiger, så är den fortfarande väsentligt lägre än i aktiefonder.

Vi har tidigare lyft fram att börsraset i våras kan ge en guidning till hur din syn på risk ser ut, och det kan vara värt att upprepa. Om börsnedgången i februari-mars kändes acceptabel – kanske för att pengarna inte ska användas på länge eller för att du har tilltro till den långsiktiga potentialen i aktier – så har du förmodligen en väl avvägd risknivå i din portfölj. Om värdeminskningen däremot kändes oacceptabel och ledde till stor oro för din ekonomiska situation, så har du för stor risk i ditt sparande.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.