Marknad: Ljusare utsikter bör ge stöd åt börsen

Mot slutet av 2023 återfick de finansiella marknaderna optimism när investerare blev övertygade om att inflationsbekämpningen var under kontroll och att en global lågkonjunktur kunde undvikas. De ljusare utsikterna bidrog till god avkastning från globala aktier, svenska aktier samt ränteplaceringar under 2023. Under fjolåret fick många AI (artificiell intelligens)-relaterade bolag ordentlig skjuts. Investerare är nu hoppfulla om framtiden och många pekar på att en ny AI-revolution är på ingång.

Mot slutet av 2023 återvände optimismen på de finansiella marknaderna i takt med att många investerare blev övertygade om att kampen mot inflationen var över och att en global lågkonjunktur kan undvikas. De ljusare utsikterna resulterade i mycket god avkastning från både globala aktier, svenska aktier, ränteplaceringar och krediter. Det positiva humöret har fortsatt under 2024 och ett världsindex (MSCI World) har stigit till nya rekordnivåer. Avkastningen från olika regioner är något spretig men man kan ändå konstatera att den generella riskaptiten är god.

Börsglädje till följd av ljusare utsikter

I början av året var investerare oroliga för en global recession i spåren av kraftigt stigande inflation och centralbankernas räntehöjningar. Men under fjolårets två sista månader skedde en kraftig omsvängning av marknadens förväntningar. Aktiemarknaden tycks vara övertygad om att inflationsspöket ligger bakom oss och räntesänkningar ligger framför oss, vilket gett placerare hopp om framtiden.

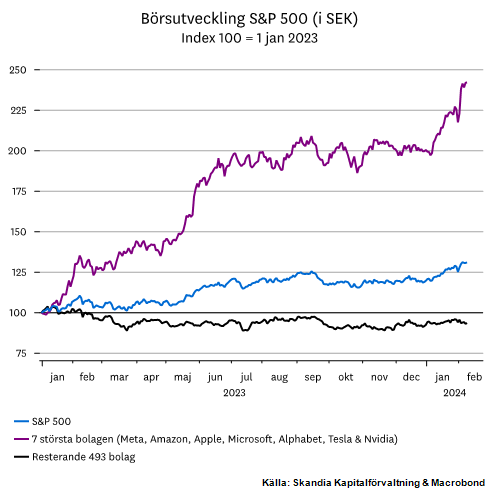

Fjolårets börsuppgång drevs av ett fåtal stora amerikanska teknikbolag som inom finansvärlden benämns som ”Magnificent Seven”. Bolagen är välkända: Apple, Alphabet (Google), Microsoft, Amazon, Meta (Facebook), Tesla och Nvidia. Den amerikanska börsen (S&P 500) steg hela 23 procent under fjolåret, varav en stor majoritet av avkastningen kommer från just dessa bolag.

Investerare är hoppfulla om framtiden för AI (artificiell intelligens) och många pekar på att en ny AI-revolution är på ingång. Utvecklingen har gått snabbt och allt fler bolag vill anamma teknikens framfart. En del hävdar även att AI kommer bidra till ökad produktivitet och därmed även driva den globala tillväxten på sikt. Hur framtiden inom området kommer att se ut är oklart men 2024 ser ut att bli ännu ett år med fokus på AI-relaterade aktier.

Det var dock inte bara AI-relaterade aktier som blev de stora vinnarna under 2023. Även börsutvecklingen i Japan stack ut. Faktum är att japanska aktier avkastade närmare 30 procent under fjolåret, vilket var snäppet bättre än avkastningen från amerikanska aktier (MSCI-index och mätt i lokal valuta). Optimismen har även fortsatt i år. Skälet är att många placerare anser att japanska aktier är relativt billigt värderade, både jämfört med andra marknader och med sin egen historiska värdering. Ett annat skäl är att börsen bör gynnas av den relativt expansiva penningpolitiken och svaga valutan i Japan. Diverse reformer som japanska tillsynsmyndigheter genomför gör också att utsikterna för ökade aktieutdelningar och återköp ökat.

Fjolåret var särskilt tufft för högt skuldsatta bolag och investerare oroade sig framför allt för fastighetsbolagen. Även småbolag hade det kämpigt. Men på senare tid har oron dämpats och ersatts med viss optimism i takt med att räntesänkningar står för dörren.

Det finns alltså goda förutsättningar för fortsatt stigande börser i år. Men man ska komma ihåg att aktiemarknaden är framåtblickande och mycket av de positiva utsikterna med lägre inflation och räntesänkningar redan är inprisade i aktiekurserna. Börshumöret kan även komma att ändras snabbt. Skulle inflationen vända upp igen, konjunkturen försämras kraftigt eller de geopolitiska oroligheterna eskalera så kan förutsättningarna ändras.

Kraftiga räntesänkningar ligger i korten

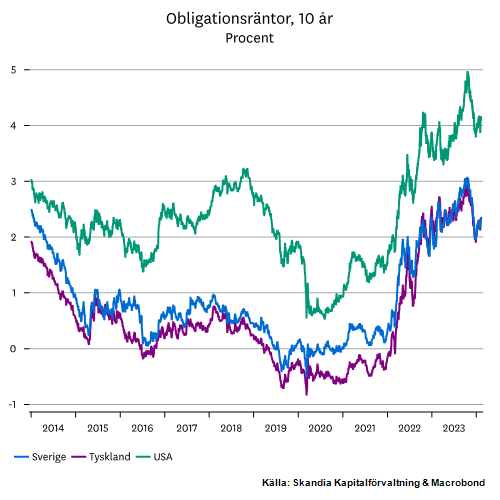

Inflations- och recessionsoro bidrog till kraftigt stigande räntor under stora delar av 2023. I oktober nådde den amerikanska långräntan 5 procent, vilket var den högsta nivån sedan finanskrisen. I slutet av förra året skiftade räntemarknadens aktörer snabbt i sina förväntningar om penningpolitiken, vilket bidrog till att bland annat långa obligationsräntor föll kraftigt. Räntenedgången under slutet av 2023 medförde att ”året med konstant stigande räntor” paradoxalt nog uppvisade lägre långräntor vid årets slut, jämfört med förra årsskiftet.

Som tidigare nämnts väntar sig räntemarknadens aktörer kraftiga sänkningar från centralbankerna under våren. Räntesänkningar är både efterlängtat och välkommet av de finansiella marknaderna. Men drivkraften bakom räntesänkningarna kommer spela stor roll. Om centralbankerna sänker räntorna som ett resultat av den fallande inflationstrenden kan finansmarknadens aktörer dra en lättnadens suck. Men skulle räntesänkningarna vara till följd av en försämrad konjunktur så kommer optimismen snabbt att ersättas med oro för en kraftig recession.

Hittills i år har obligationsräntorna vänt upp något men ligger fortsatt långt under nivåerna i höstas. Det är dock stor skillnad i räntenivåer mellan länder. Just nu ligger den amerikanska långräntan kring 4 procent, medan motsvarande ränta i Tyskland och Sverige ligger en bit över 2 procent.

Ljuset i tunneln för kronan

I förra upplagan av Placeringsutsikter som publicerades i höstas konstaterade vi att kronan var mycket svag. Orsakerna till den svaga kronutvecklingen kunde främst förklaras av oro från utländska investerare gällande de räntekänsliga hushållen och de högt skuldsatta fastighetsbolagen. Oron var befogad eftersom högre räntor faktiskt fått större genomslag på svensk ekonomi jämfört med andra mindre räntekänsliga länder.

Under fjolårets sista månader stärktes kronan ordentligt men utvecklingen hittills i år har varit volatil. Utifrån ett längre perspektiv kan man konstatera att kronan fortsatt är mycket svag. Vår bedömning är fortsatt att kronan kan komma att stärkas härifrån i takt med att recessions- och inflationsoron dämpas, räntesänkningar är i sikte samt att riskaptiten är god. Dessutom har de svenska räntekänsliga hushållen och de högt skuldsatta fastighetsbolagen trots allt visat sig vara motståndskraftiga, vilket kan få utländska investerare att se positivare på utvecklingen för svensk ekonomi framåt. Precis som i höstas tycker vi fortsatt att det är ett bra läge att se över den utländska aktieandelen i portföljen.

Vad betyder det för dig som sparare?

Man kan konstatera att finansmarknaderna är lättade över de ljusare utsikterna och mycket talar för att det värsta nu ligger bakom oss. Däremot bör man förvänta sig att vägen framåt inte kommer att vara spikrak. Det finns alltid risker som man behöver ta i beaktande. Skulle exempelvis inflationen inte falla tillräckligt snabbt eller om inflationen tar fart igen så kommer förväntningarna om räntesänkningar behöva korrigeras. Dessutom är geopolitiska risker alltid svårbedömda.

På ett par års sikt så tror vi att en kronförstärkning är sannolik. Precis som i höstas så är det fortfarande ett bra tillfälle att fundera kring hur stor andel svenska aktier man vill ha i sin portfölj. Vår syn är att svenska sparare bör ha en betydande del svenska aktier i portföljen.

Placeringshorisont är en mycket viktig aspekt att ta hänsyn till. Kapital som behöver användas inom en snar framtid har inget på börsen att göra. För den som sparar långsiktigt, säg 10 år eller längre, kvarstår det faktum att aktier är svårslaget. Men det är viktigt att se till att risknivån är rätt för dig.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.

Andra läser om

USA:s tullpolitik skakar marknaderna – så ska du tänka

Den nya amerikanska tullpolitiken har skapat kraftiga reaktioner. Det är turbulent på börsen samtidigt som risken för ... Läs mer

Så hanterar du börsoron – experternas bästa tips

De senaste tidens turbulens på finansmarknaderna väcker frågor om hur privatekonomin påverkas. Vad kan man själv göra ... Läs mer

Skandia Liv ger dig långsiktig trygghet

Under den senaste månaden har USA kraftigt lagt om sin tullpolitik, vilket väcker oro för en eskalerande ... Läs mer