Makro: Lågkonjunktur eller mjuklandning?

I höstas ökade spekulationerna om att den ekonomiska inbromsningen skulle övergå i lågkonjunktur i flera länder. Den senaste tiden har den oron avtagit, vilket har banat väg för en stark uppgång på världens börser under vintern. Nu ställs hoppet i stället till en mjuklandning i ekonomin. Men är sådana förväntningar för optimistiska?

Utsikterna har ljusnat

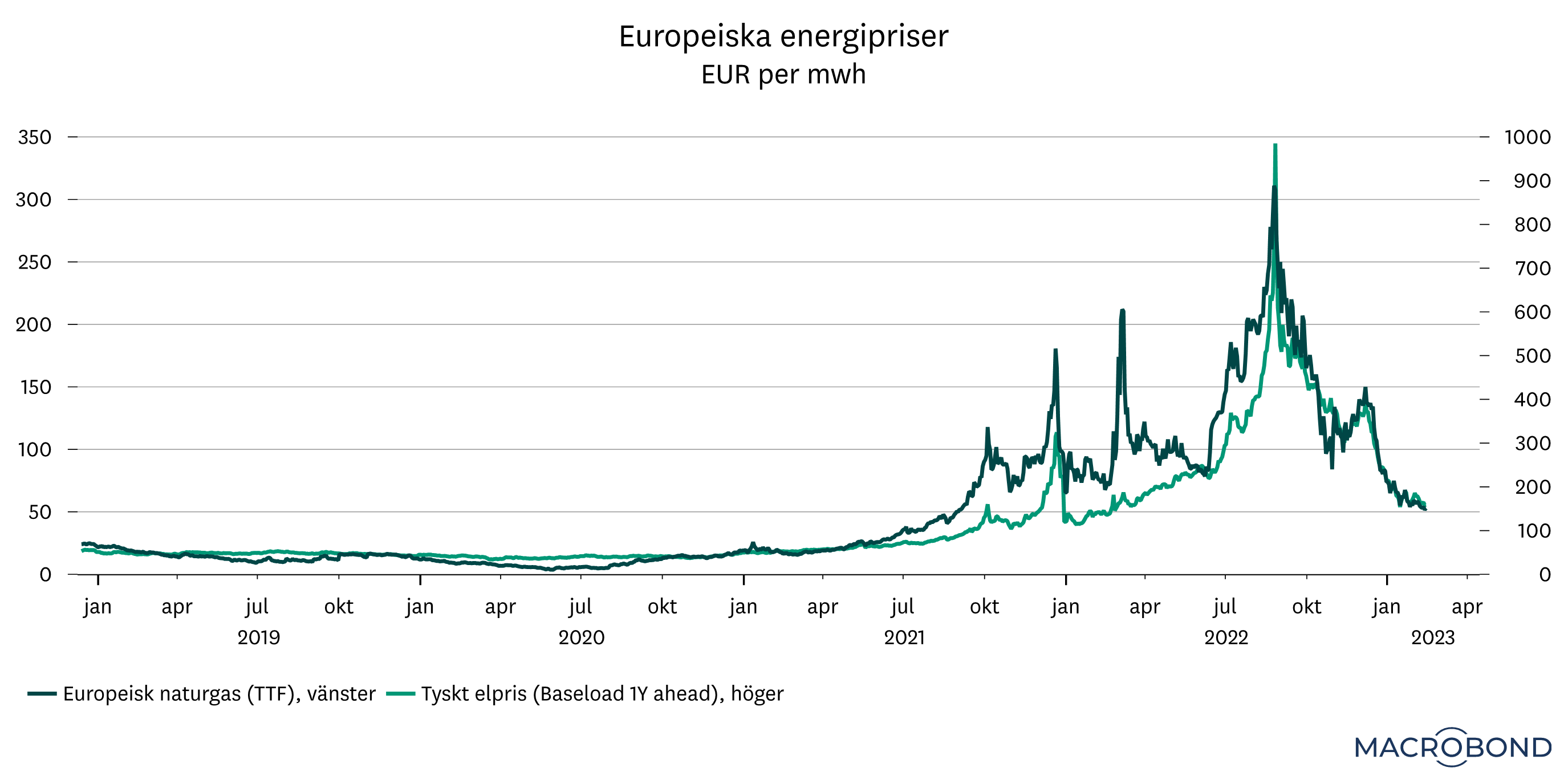

Jämfört med i höstas ser förutsättningarna betydligt ljusare ut idag. Inflationen har passerat toppen och kommer att sjunka kontinuerligt under året. Även om centralbankerna inte är färdiga med sina räntehöjningar, så närmar de sig nu slutet. Vidare har den europeiska energikrisen lagts på is tills vidare i takt med att priserna har sjunkit markant. Dessutom är nu Kina återigen med i matchen efter att landet skrotade sin politik med nolltolerans mot smittspridning av covid-19.

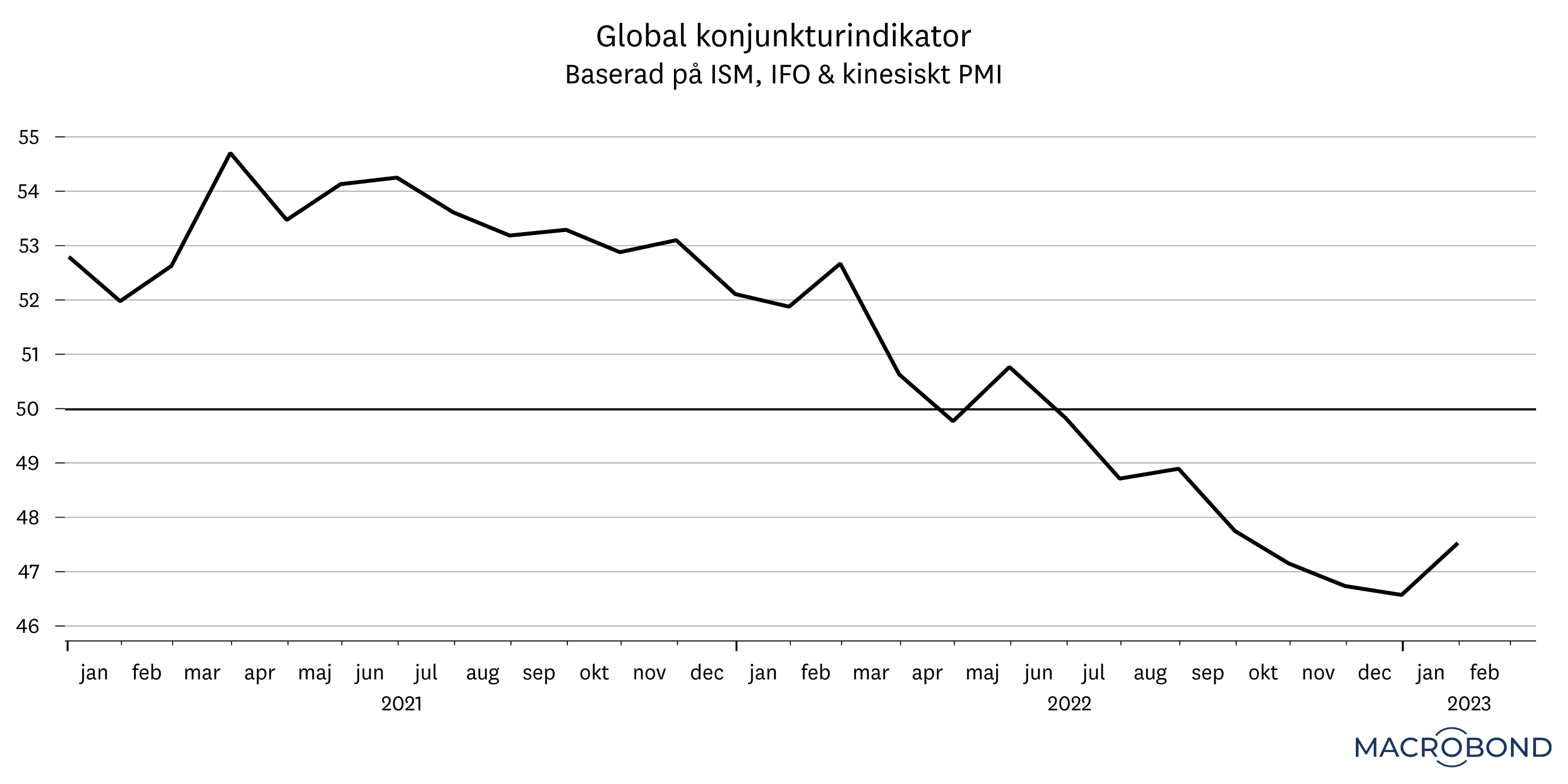

Sammantaget har de senaste månadernas händelseutveckling skapat en ljusare bild av utsikterna. Nog för att tillväxten kommer att vara ytterst klen på sina håll i år, men förväntningarna på att de stora ekonomierna i USA och euroområdet ska klara av en mjuklandning, snarare än en recession, har onekligen ökat. Det handlar inte bara om förväntningar. Vissa ”metkrokar” har börjat dyka upp i den ekonomiska statistiken. Främst gäller det olika konjunkturbarometrar som har förbättrats på vissa håll.

En mjuklandning kan beskrivas som att ekonomin lugnar ner sig, snarare än att den tvärstannar. Att den slutar växa, snarare än att den krymper. Framför allt handlar det om att skadeverkningarna på arbetsmarknaden blir begränsade.

Mjuklandningar svåra i praktiken

Det finns dock skäl att ifrågasätta förväntningarna om ett fullt så ordnat avslut på den pågående inbromsningen. En anledning är att det är svårt att finjustera ett så komplext system som en ekonomi faktiskt är – att få den att sakta in lagom mycket. Historien erbjuder tämligen få exempel på lyckade mjuklandningar.

En annan förklaring är att de ekonomiskpolitiska verktygen, i synnerhet penningpolitiken, verkar med fördröjning. Det tenderar att ta åtminstone ett år för räntehöjningar att få fullt genomslag i ekonomin. Merparten av fjolårets höjningar – särskilt de stora – kom under sommaren och andra halvåret. Den fulla effekten av dem känner vi alltså inte ens av ännu. Eftersom räntehöjningarna dessutom var historiskt intensiva under förra året finns det en risk att centralbankerna tog i lite för mycket. Det skulle i så fall märkas i form av otrevliga överraskningar senare i år.

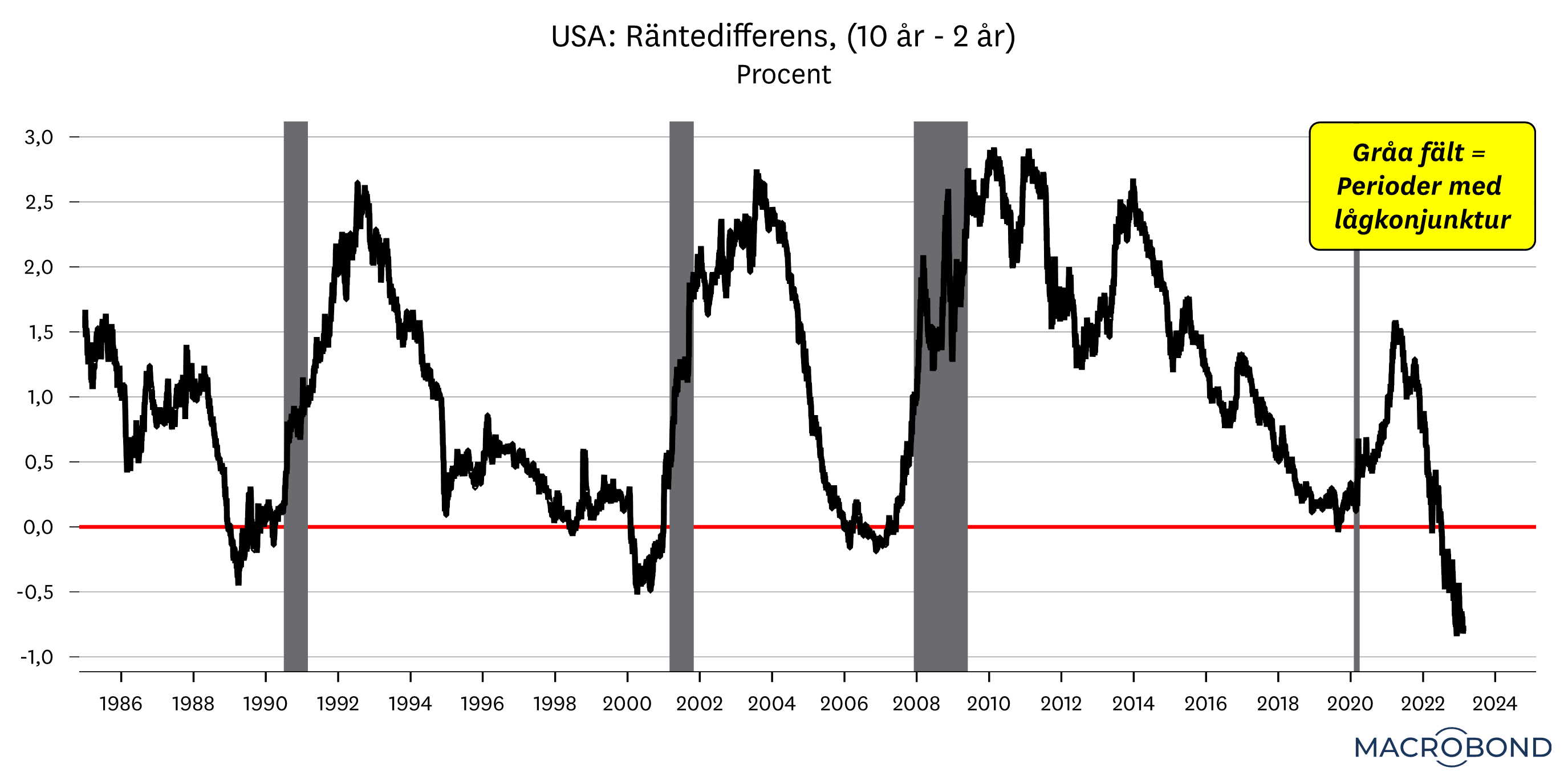

En annan sak att ta i beaktande är alla de indikatorer som har en väl beprövad erfarenhet av att förutspå lågkonjunkturer. De lyser fortfarande rött. En sådan är ränteskillnader på obligationer med lång respektive kort löptid. I dagsläget är ”korträntorna” betydligt högre än ”långräntorna” – ett mönster som historiskt sett alltid har följts av en recession.

Även om vi lyckas undvika en lågkonjunktur i år så återstår frågan om vad som händer därefter. Arbetslösheten är som bekant snudd på rekordlåg – nära nog överallt. Särskilt utmärkande är den amerikanska arbetslösheten som är den lägsta på över 50 år. Att efter en mjuklandning ”starta om” ekonomin med det som utgångsläge skapar nya utmaningar. Förutom att det skulle vara ont om resurser att driva en ny tillväxtcykel, så skulle en ökning av efterfrågan riskera att sätta fart på inflationstrycket på nytt.

Förutsättningarna skiljer sig åt

Liksom under förra året finns det fortfarande skillnader mellan olika ekonomier. I USA finns vissa tecken på att försvagningen i konjunkturen får djupare fäste, men fortfarande visar merparten av den ekonomiska statistiken på motståndskraft. I synnerhet gäller det arbetsmarknaden, som beskrivs ovan. Viljan att anställa är fortfarande på topp.

Att inflationen, som nämns ovan, tydligt är på nedåtgående, är uppmuntrande. Men den stora frågan är om den kan komma ner hela vägen mot 2 procent när resursutnyttjandet är så högt som det är för närvarande.

Ser vi i stället till Europa så är de lägre el- och gaspriserna något mycket positivt. Men kärninflationen i euroområdet är fortfarande mer än dubbelt så hög som centralbankens mål, och fler räntehöjningar är att vänta, enligt ECB–chefen Christine Lagarde. Det kommer att dra åt svångremmen ytterligare i ett läge där tillväxten nätt och jämnt håller sig ovan nollstrecket.

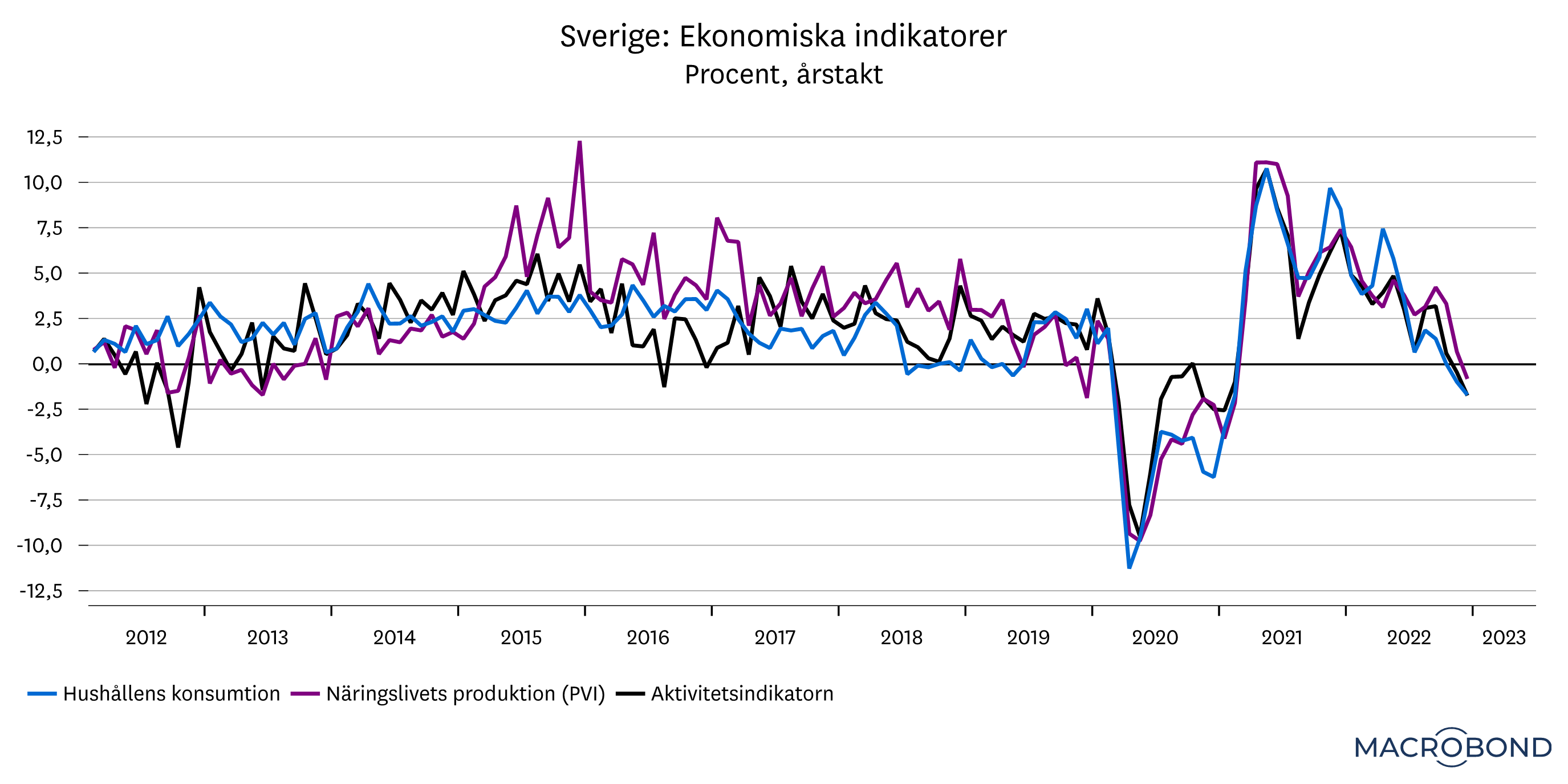

Slutligen har vi Sverige som dessvärre utmärker sig åt fel håll. Vi har betydligt högre inflation än såväl USA som euroområdet, vilket gör att svenska hushåll drabbas hårdare än många andra. Vidare innebär hög belåning bland hushållen i kombination med en stor andel rörliga bolåneräntor att Riksbankens räntehöjningar slår särskilt hårt här. Svensk ekonomi krympte i fjärde kvartalet i fjol och vi räknar med att BNP krymper med omkring 1 procent under helåret 2023.

Fortsatt osäkra utsikter

Sammanfattningsvis konstaterar vi att utsikterna ser bättre ut idag än för ett halvår sedan, men att osäkerheten fortfarande är betydande. När förra årets intensiva åtstramning får full effekt i år ökar det risken för att konjunkturen ger vika. Kort sagt kommer det att behövas lite tur för att USA och euroområdet ska klara sig undan en lågkonjunktur senare i år.

Med det sagt bör det betonas att en lågkonjunktur inte behöver vara vare sig djup eller långvarig. Vårt huvudscenario är fortsatt ett milt förlopp med måttlig försämring på arbetsmarknaden. Jämfört med vad som kunde befaras för ett halvår sedan kan det kanske till och med betraktas som en form av mjuklandning.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.