Placeringsutsikter februari 2022: Dragkamp mellan tillväxt och åtstramningar

I höstens utgåva av Placeringsutsikter var vår bedömning att börsen var på väg in i en ny fas där uppgångarna skulle ske i långsammare och mer ojämn takt. Den bedömningen beskriver utvecklingen sedan dess väl. Framåt präglas utsikterna av krafter som drar i olika riktning. 2022 blir en dragkamp mellan tillväxten i ekonomin och åtstramningar. Dessutom är det raskt försämrade geopolitiska läget en betydande och svårbedömd risk. Även om tillväxten saktar in i år, så fortsätter högkonjunkturen. Det skapar förutsättningar för att 2022 slutar på plus, men räkna med att oron gör återbesök med jämna mellanrum.

Skifte i förutsättningar

Sedan våren 2020 har stödet till aktiemarknaden varit maximalt. Den ekonomiska politiken har varit mer stöttande än någonsin, återhämtningen rekordsnabb och bolagsvinsterna har ökat i historiskt snabb takt. Börserna hade inget annat val än att stiga. Under vintern har förutsättningarna skiftat. Det första handlar om det försämrade säkerhetsläget mellan Ryssland och Väst som skapar en generell osäkerhet som är besvärlig att förhålla sig till. I skrivande stund har läget förvärras ytterligare efter att Ryssland meddelade att de erkänner utbrytarregionerna i östra Ukraina som självständiga stater. Händelseutvecklingen är intensiv och mycket svårbedömd. Geopolitiska spänningar är svåra för de finansiella marknaderna att hantera. När Ryssland annekterade Krimhalvön 2014 blev förvisso påverkan på börserna kortvarig, men om den aktuella konflikten eskalerar finns risk för en större och mer långvarig påverkan på de finansiella marknaderna den här gången. Det andra handlar om den ekonomiska politiken i allmänhet och penningpolitiken i synnerhet. En global räntehöjningscykel är redan igång, och när nu amerikanska Federal Reserve ansluter, blir påverkan på sentimentet påtaglig.

Skillnad på aktier och aktier

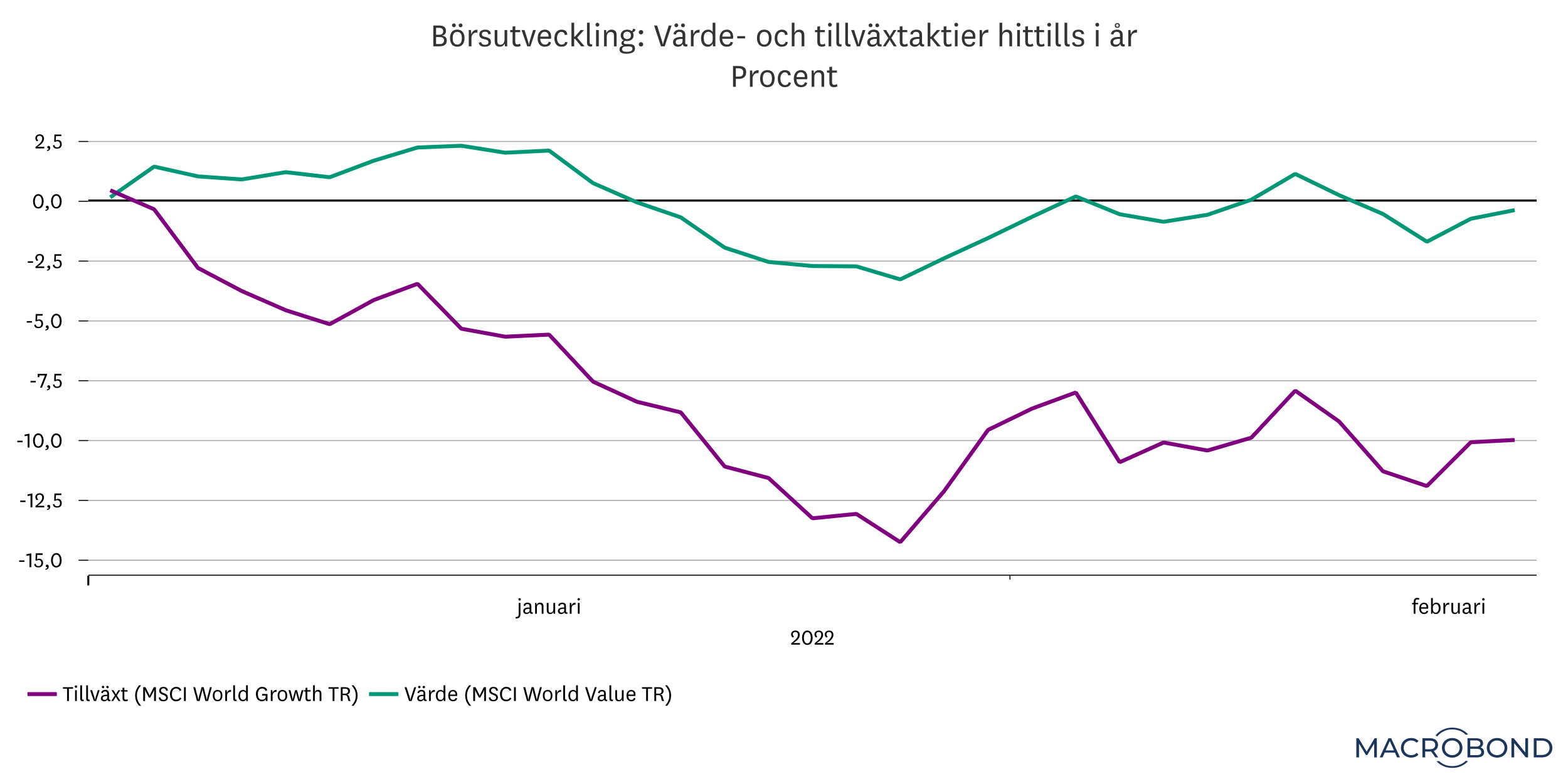

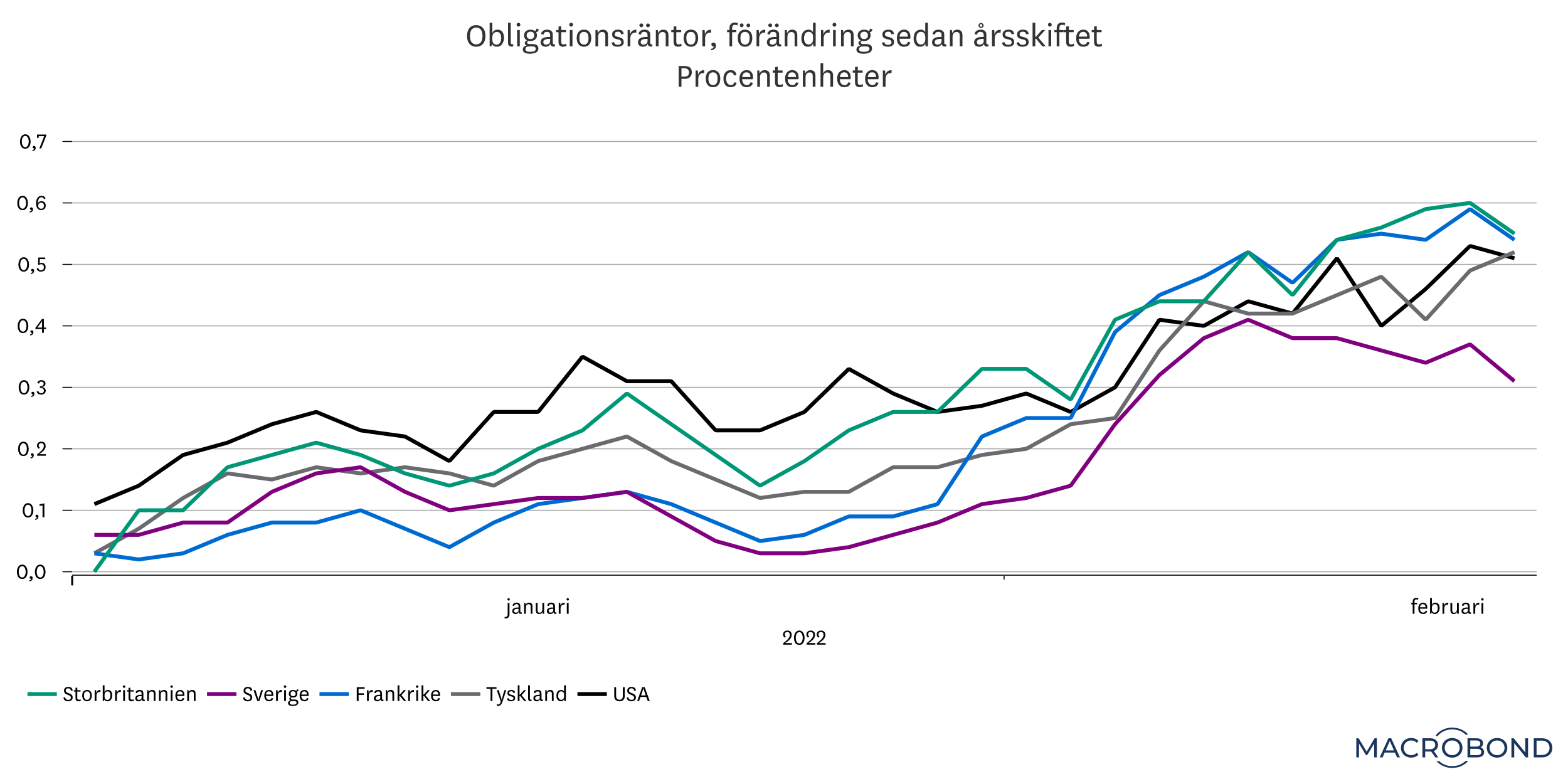

Under inledningen av 2022 har obligationsräntorna stigit i snabb takt när marknaderna prisade in kommande räntehöjningar och indragen likviditet. Börserna reagerade som bekant kraftigt. Det är samtidigt tydligt att oron har varit koncentrerad till vissa hörn av aktiemarknaden. Framför allt handlar det om högt värderade tillväxtbolag, i synnerhet på amerikanska Nasdaqbörsen. Dessa bolag har ofta en stor andel av sina förväntade vinster längre in i framtiden. När marknaden ska sätta ett värde på dessa framtida vinster idag är räntan en central parameter. De blir därför mer känsliga för stigande räntor än värdebolag som förväntas ha en mer jämn vinsttillväxt (där en större andel av framtida vinster ligger närmare i tiden). Medan ett globalt index över tillväxtbolag sjönk som mest 15 procent i början av året, var index med värdebolag endast ned ett fåtal procent.

En hälsosam korrektion

Att nedgångarna blev så stora bland dessa tillväxtbolag beror även på att de är så pass högt värderade. Med mer måttliga värderingar hade marknaderna förmodligen reagerat mildare, men nu var utgångsläget ansträngt. Även om det svider med nedgångar är vi av åsikten att korrektionen på aktiemarknaden i början av året var hälsosam. Humöret blev lite väl upptrissat på sina håll och vi såg att excesser som uppstod behövde rättas till. Ett nämnvärt exempel är elbilstillverkaren Tesla, vars aktie hade stigit omkring 1,500 procent under pandemin innan den sjönk som mest 30 procent mellan november och februari. I de mer obskyra hörnen av marknaderna har vi sådant som kryptovalutan Bitcoin som också hade rusat i värde fram till senhösten varpå den därefter föll som en sten.

Ytterligare ett exempel är Meta-aktien (f.d. Facebook). När bolaget i början av februari meddelade att antalet användare minskade, så sjönk aktien omedelbart 25 procent. Att en fjärdedel av börsvärdet kan raderas ut blixtsnabbt visar på hur hårt bågen är spänd på sina håll. Det bör samtidigt betonas att trots stora nedgångar under januari-februari, har breda tillväxtbolagsindex fortfarande stigit omkring 100 procent sedan botten 2020.

Är nedgångarna över nu?

I skrivande stund är den geopolitiska situationen i Ukraina osäker. Hur läget utvecklas kommande dagar och veckor kommer kunna ha stor påverkan på börshumöret i närtid. Därutöver är ränteutvecklingen central för utsikterna. Om vi fortsätter att se snabba ränteuppgångar under våren får vi räkna med ihållande stress på aktiemarknaden. I och med det skifte i penningpolitiken som nu tar sin form är vårt huvudscenario att räntorna fortsätter att klättra uppåt. Däremot tror vi att det kommer ske i lugnare takt än under gångna veckor. Stigande räntor innebär ofrånkomligen en mer utmanande miljö för aktier, men mot det ska ställas att konjunkturen fortfarande är stark. Dragkampen mellan tillväxt och åtstramningar kommer leda till perioder av ökad nervositet på de finansiella marknaderna.

I vissa avseenden innebär det att marknaderna återgår till sitt normaltillstånd. Tillfälliga sättningar på börsen emellanåt tillhör ju faktiskt det normala. Under den långa uppgång som pågick mellan finanskrisen och pandemin hade vi upprepade episoder då börsen sjönk 10-20 procent under kort tid. När nu dagarna med extrema stödåtgärder är över blir den underliggande stabiliteten svagare. Det vi dock har lärt oss av historien är att för att nedgångarna ska övergå till stora, varaktiga börsfall, behöver även konjunkturen försämras betänkligt. Ett sådant scenario ligger inte i korten. Det finns därför skäl att anta att börsen befinner sig på en högre nivå i slutet av året än idag.

I placeringsutsikter våren 2022:

Konjunkturen är alltså fortfarande i god form, men den saktar in i år. Att avgöra var i konjunkturcykeln vi befinner oss är inte helt lätt. I artikeln Konjunkturen in i andra halvlek konstaterar vi att det finns gott om signaler på att konjunkturen är långt gången och att prognoserna för 2022 kanske är något för höga. Men vi räknar ändå med att tillväxten i år blir högre än åren före pandemin. Även om den makroekonomiska bilden är central för utsikterna, så ligger fokus just nu otvivelaktigt på skiftet i penningpolitiken. Hur kunde centralbanker och marknader svänga närmast 180 grader på så kort tid, och är förväntningarna på åtstramningarna rimliga? Det utvecklar vi i En mer utmanande höjningscykel.

Slutligen går vi som vanligt igenom förutsättningarna för världens olika aktieregioner som du kan läsa mer om här. Vi känner oss fortfarande bekväma med de förändringar vi gjorde i höstas. Det främsta syftet med våra över- och undervikter är inte att jaga den marknad vi tror kommer gå bäst under 2022 utan att se till att vi har en bra balans i portföljen. Vi värnar både potential och motståndskraft.

Och så ett avslutande medskick: Innan du börjar fundera på hur du ska fördela dina aktieinnehav – börja med att ta ställning till hur mycket risk du vill ha i sparandet. Ju längre tid du planerar att ha pengar placerade, desto större svängningar längs vägen tål portföljen. Ingen vet hur börsåret 2022 kommer sluta. Det vi kan göra däremot är att se till att portföljen är förberedd för både fortsatt uppgång och tvära nedgångar.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.