Långsiktig potential och riskspridning i fokus

I Placeringsutsikter gör vi en bedömning av den långsiktiga avkastningspotentialen på världens sju aktiemarknader.

Vi har tre grundläggande antaganden:

- På lång sikt är det företagens vinsttillväxt som ska styra utvecklingen på aktiemarknaden

- Värderingsläget påverkar potentialen, och ska ses i både absoluta och relativa termer

- Trender påverkar kursutvecklingen och håller ofta i sig längre än förväntat

Detta ger dock inte hela bilden – vi behöver även lägga på en kvalitativ bedömning. Dels handlar det om att granska de tre faktorerna ovan var för sig för att se om något sticker ut. Är höga eller låga värderingar motiverade? Är vinsttillväxten uthållig eller finns något som talar för att den ska bli bättre eller sämre i framtiden? Det handlar även om att fånga upp andra faktorer som påverkar potentialen men som inte syns i de kvantitativa måtten. Till exempel kan nämnas politiska risker, var i konjunkturcykeln en marknad befinner sig, hur centralbanken väntas agera eller nya marknadsregleringar med potential att påverka vinster och börsutveckling.

Även om vår målsättning är att identifiera långsiktig avkastningspotential, så lägger vi även stor vikt vid riskspridning. Det innebär att vi vill undvika att en enskild marknad tar för stor plats i portföljen. Det kan också medföra att vi viktar ner en region som har gått särskilt bra under en period, för att på så sätt rebalansera portföljen, det vill säga att vi återställer de ursprungliga vikterna.

Övervikt i Europa och Japan till följd av undervikt i USA

Den här gången lägger vi särskilt fokus på just riskspridning, och väljer att flytta ned den amerikanska aktiemarknaden till undervikt. Huvudskälet är att USA utgör omkring 60 procent i ett globalt börsindex. Det innebär en mycket stor känslighet för vad som händer på just USA-börserna i allmänhet och i ett litet kluster av teknologibolag i synnerhet.

Det innebär alltså inte att vi tror att amerikanska aktier kommer gå svagt framöver – tvärtom kan de mycket väl fortsätta att överprestera ett tag till. Istället handlar det om att vi inte vill ha för stor vikt i en enskild marknad. ”Undervikt” innebär dock inte att man ska undvika USA-fonder, utan att deras andel i en aktieportfölj bör vara mindre än de 60 procent som USA utgör i ett världsindex.

Följden av att vi viktar ned USA blir att regionerna Europa och Pacific, där Japan är den största aktiemarknaden, viktas upp till övervikt.

Vi flyttar även ned Sverige till neutral från tidigare övervikt. Här behåller vi en fortsatt positiv långsiktig syn på svenska aktier, men efter den mycket starka utvecklingen under det senaste året, anser vi att det är lämpligt att rebalansera portföljen med följden att Sverige hamnar på neutral.

Världens sju aktiemarknader

-

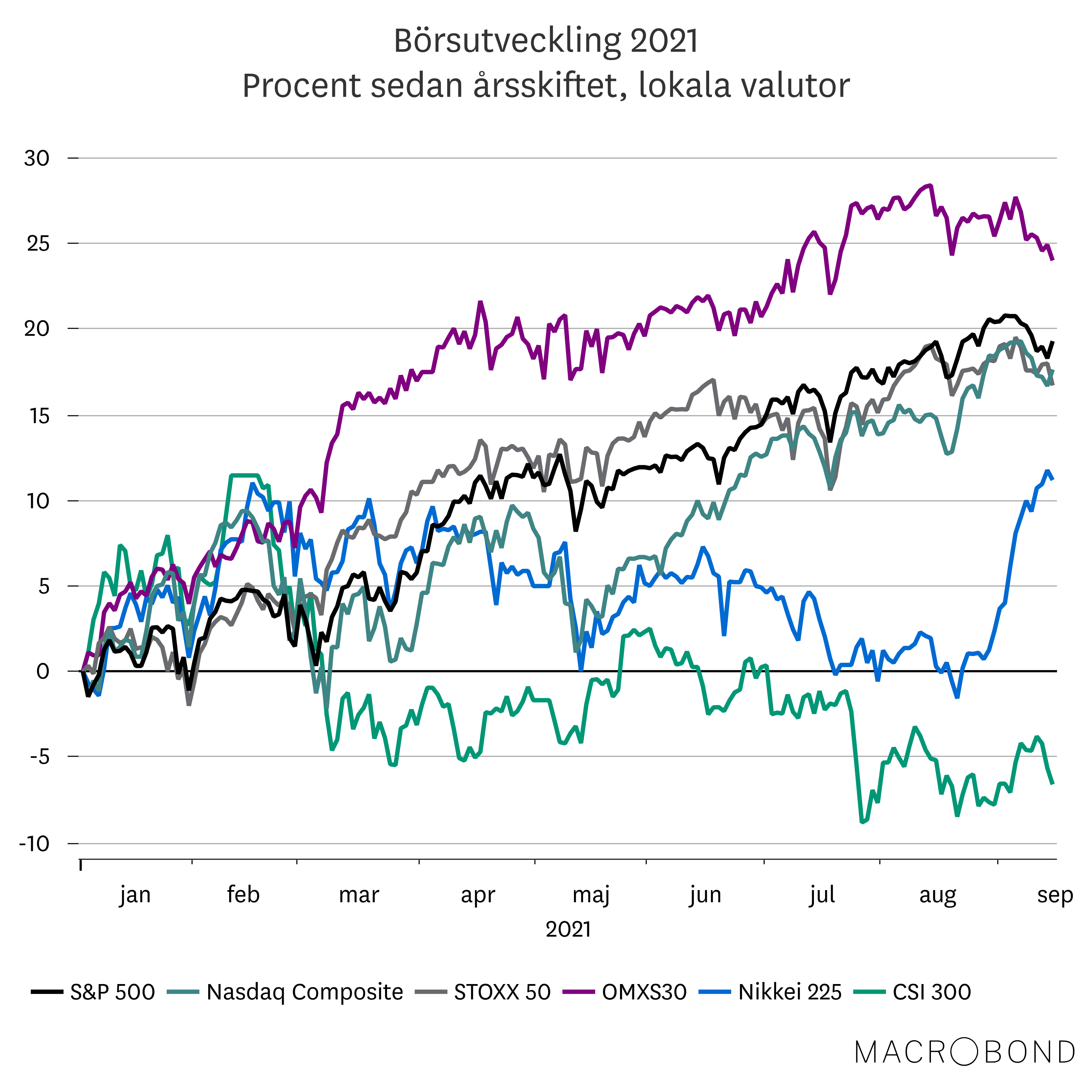

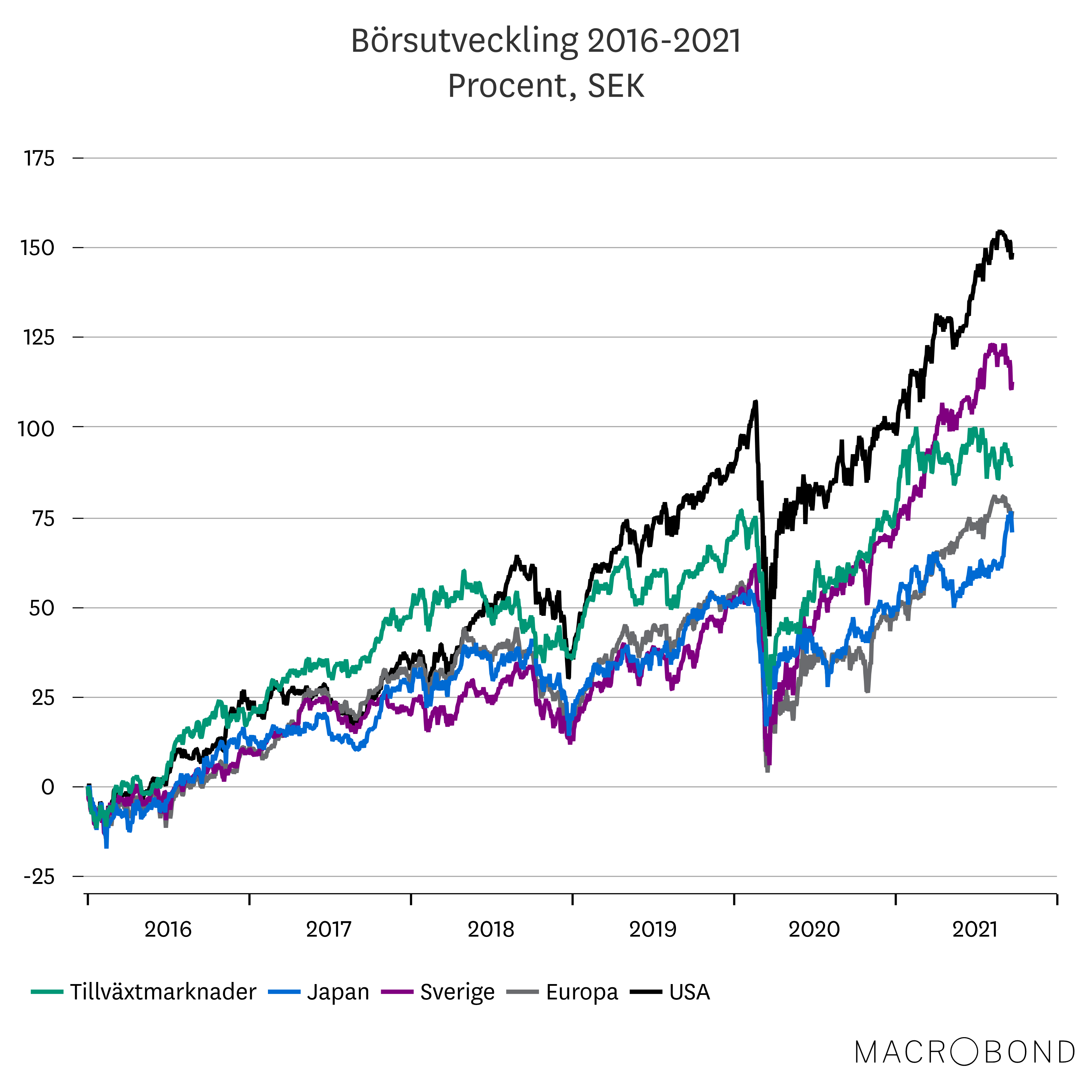

Sedan hösten 2020 har Sverige varit den enda regionen vi haft övervikt i. Det har visat sig vara ett bra val då Stockholmsbörsen har haft en enastående utveckling.

Den starka utvecklingen på Stockholmsbörsen i år har varit bred då alla sektorer har bidragit till uppgången. De största bidragen kommer från banker och verkstadsbolag som tillsammans står för närmare 60 procent av storbolagsindexet (OMXS30). Verkstadsbolagen intygar att efterfrågan fortsättningsvis är mycket stark, även om bristen på produktionsresurser har accelererat under de senaste månaderna. På senare tid har allt fler företag tvingats pausa sin produktion tillfälligt och om bristsituationen fortsätter kan det komma att påverka bolagen i större utsträckning.

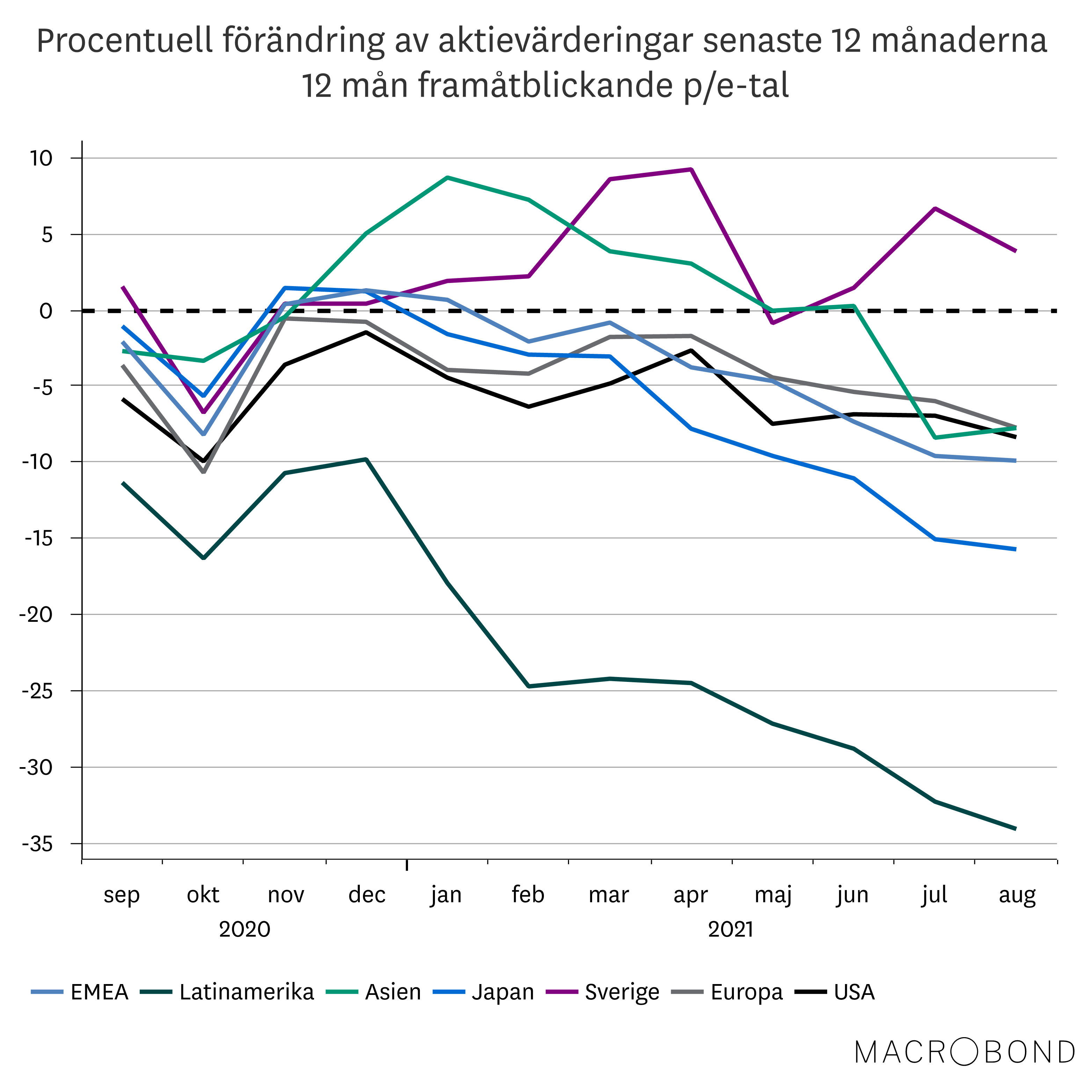

Den snabba och kraftfulla börsuppgången är välförtjänt, men baksidan är att värderingarna har stigit ytterligare. Faktum är att Sverige är den enda av de sju regionerna där värderingarna är högre idag än för ett år sedan.

Följden är även att skillnaden mellan Sverige och övriga Europa har ökat ytterligare. Själva differensen är förvisso inte något nytt fenomen då svenska aktier under en lång tid har värderats högre än europeiska. Men under det senaste året har skillnaden alltså ökat markant och ligger nu på en betydligt högre nivå än det långsiktiga genomsnittet.

I förra upplagan av Placeringsutsikter skrev vi att svenska aktier förtjänar en något högre värdering än till exempel europeiska. Men det är skillnad på något högre värdering och mycket högre värdering. Även om vi anser att svenska bolag kommer fortsätta leverera, menar vi att den höga aktievärderingen begränsar börspotentialen framöver.

Under pandemin föll bolagsvinsterna mindre i Sverige, vilket givetvis var ett styrketecken, men det innebär också att rekylen i år blir lägre jämfört med den för de europeiska bolagen. Och även bortom rekylåret pekar prognoserna för 2022 på en mer dämpad vinsttillväxt i Sverige jämfört med Europa.

I det långa loppet ser vi fortsatt positivt på svenska aktier och anser att de är en given hörnsten i en svensk portfölj. Men efter den kraftiga uppgången och i och med höga aktievärderingar samt måttliga vinstutsikter viktar vi ned Sverige till neutral den här gången.

-

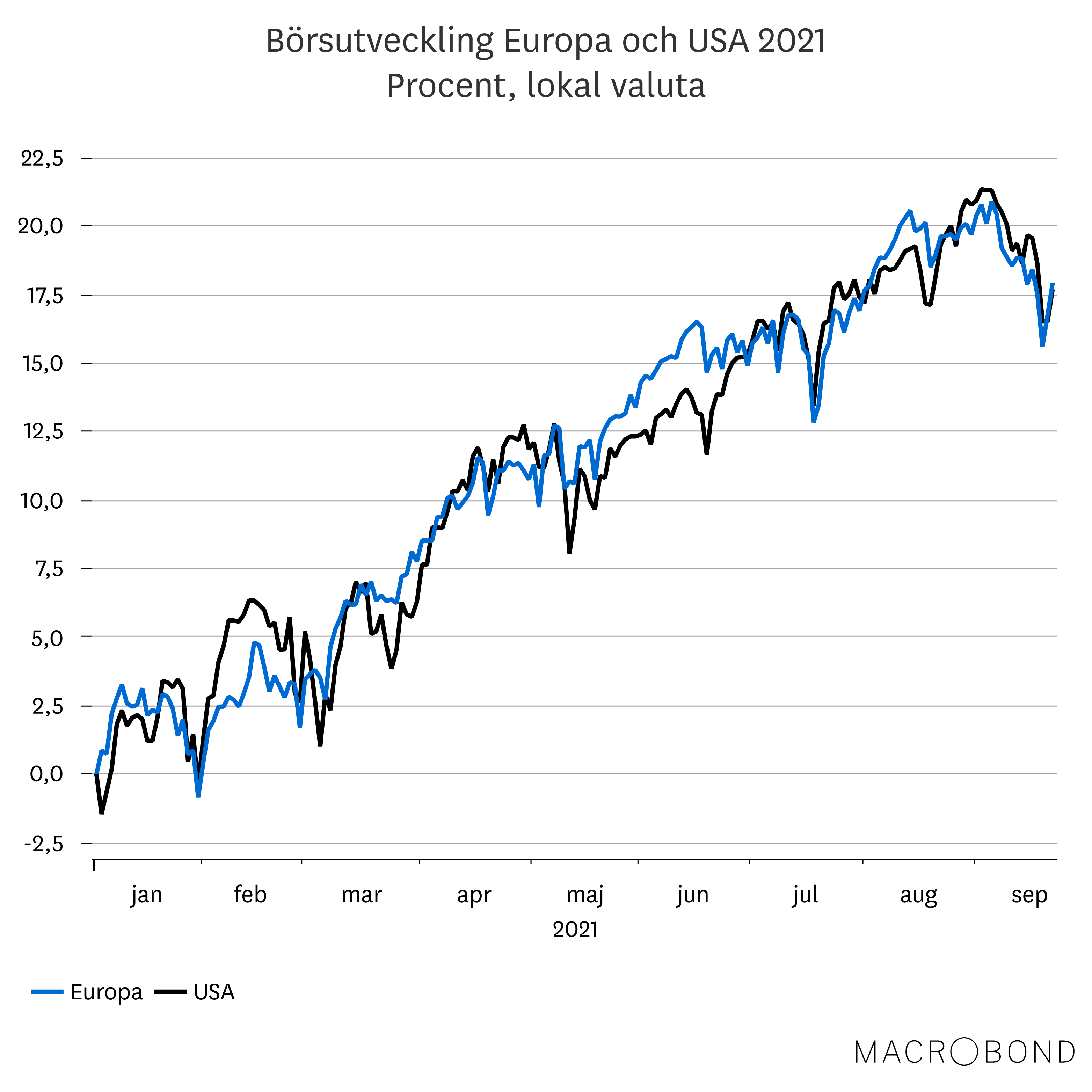

De europeiska aktiemarknaderna ligger i mittenfåran bland de sju regionerna vi följer. I år har dock Europa fått upp farten och i lokal valuta är skillnaderna mellan USA och Europa små. Under ytan är dock rörelserna större. Särskilt bra har det gått för europeiska teknikbolag som hittills i år utklassat de amerikanska teknikbolagen i gemensam valuta. Tidigare under året lanserades en stor satsning som syftar till att hjälpa Europa komma ikapp USA och Kinas teknologiska försprång, det är ett steg i rätt riktning. Sannolikt har även europeiska teknikbolag gynnats av att intresset för konkurrenterna i Kina har sjunkit påtagligt i år. Att den europeiska teknik-rushen inte lyckas lyfta avkastningen i det breda index i samma utsträckning som i USA beror på att tekniksektorn endast utgör 8 procent av ett brett börsindex i Europa, medan det i USA står för närmare en tredjedel.

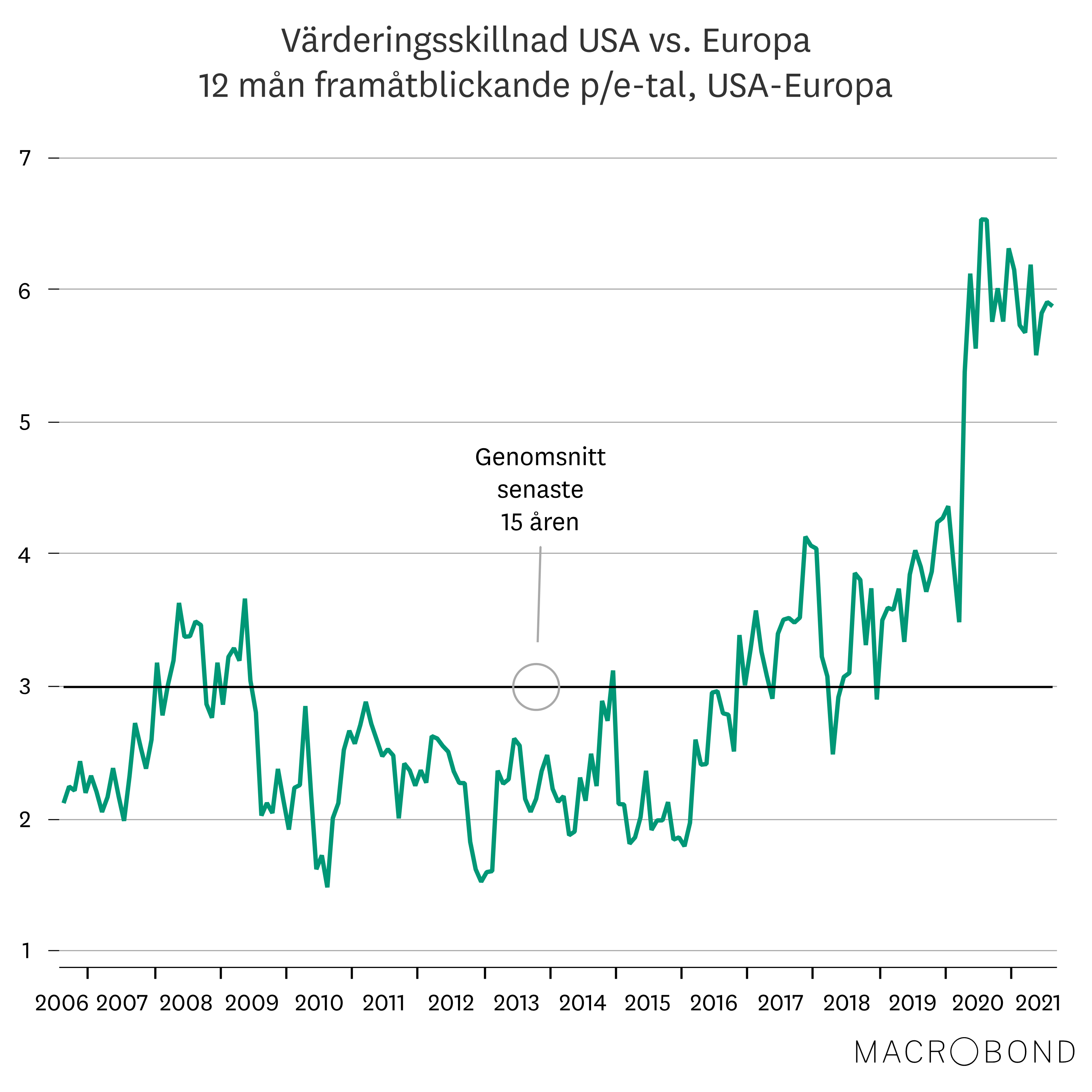

Dessa skillnader i bolagssammansättningen mellan börserna har förstärkt skillnader i värderingar. Under hela 2000-talet har amerikanska aktier varit dyrare än europeiska, vilket har varit – och är – motiverat givet skillnader i bland annat vinsttillväxt. Under de senaste 2–3 åren, och i synnerhet under förra året, ökade dock skillnaden i värdering markant. Den amerikanska värderingspremien vis-a-vis Europa nästan fördubblades. Även om vi tror att amerikanska aktier också framgent kommer vara dyrare än europeiska så är vår syn att den extrema skillnaden vi ser idag kommer minska och gradvis röra sig mot historiska genomsnittsnivåer.

I närtid ser det ljusare ut för Europa. Med utsikter om fortsatt stark global konjunktur också 2022 är stora delar av den exportorienterade europeiska aktiemarknaden välpositionerad. Europa ligger dessutom något kvartal efter USA i konjunkturcykeln, och för nästa år pekar prognoserna på högre vinsttillväxt i Europa än i USA.

Även om den främsta anledningen till att vi flyttar upp Europa till övervikt är en mekanisk följd av att vi underviktar USA, så tycker vi att värderingsrabatten i relation till USA är attraktiv. Medan amerikanska bolag i genomsnitt är prisade för perfektion, så är förväntningarna på europeiska bolag mer dämpade. När vi ökar upp Europa på bekostnad av USA får vi också en bättre spridning mellan sektorer i portföljen och blir mindre beroende av ett litet kluster av amerikanska teknikbolag. Förvisso är värderingarna på europeiska teknikaktier också höga för tillfället, men de utgör en väsentligt mindre del av börsindex jämfört med i USA.

-

Under det senaste året har vi haft neutral syn på USA. Även om värderingarna har varit besvärande, har det balanserats upp av den starka trenden på aktiemarknaden. För USA-börserna har som bekant gått mycket bra under pandemin. Endast den svenska börsen har gett högre avkastning sedan starten av 2020. I likhet med förra året är det också i år välkända namn som Microsoft, Alphabet (som äger Google) och Apple som har gett störst bidrag till uppgången. Den förnyade nedgången för amerikanska realräntor under sommaren har dessutom gett USA-börserna en extra skjuts under senare månader.

Blickar vi längre tillbaka, så hade vi från hösten 2017 och fram till pandemin undervikt i USA. Med facit i hand kan vi konstatera att det omvända – att ha övervikt i amerikanska aktier – hade inneburit högre avkastning under den perioden. Men det hade också inneburit att portföljen hade varit mycket känslig för vad som händer på just USA-börserna i allmänhet och i ett litet kluster av teknologibolag i synnerhet. USA utgör cirka 60 procent av ett globalt börsindex och 9 av de 10 största bolagen i samma index är just amerikanska.

Vår strävan är, som vi har betonat många gånger tidigare, inte att jaga den marknad som förhoppningsvis kan gå bäst nästa år. Istället handlar det alltid om att värna ett helhetsgrepp där portföljen inte blir för känslig för en enskild marknad eller ett fåtal aktier. Det skulle – i vårt tycke – innebära för stor risk.

När vi nu ser på förutsättningarna för amerikanska aktier hösten 2021 kan vi konstatera att vedertagna värderingsmått, som historiskt har haft stark bäring på den framtida avkastningen, lyser rött. Särskilt handlar det om cykliskt justerade värderingar, som mäter aktiekurserna i relation till den långsiktiga, inflationsjusterade vinstutvecklingen över en tänkt konjunkturcykel. Detta värderingstal har endast varit högre än idag under en period tidigare – under år 1999, alltså under upptakten till IT-bubblan. Även relativa värderingsjämförelser visar att den amerikanska värderingspremien jämfört med andra marknader ligger kvar kring de högsta nivåerna någonsin.

Med det som utgångspunkt, och givet hur mycket USA-börserna väger i ett globalt börsindex, kan vi i nuläget inte landa i något annat än en undervikt i amerikanska aktier. Det innebär inte, som vi har betonat många gånger tidigare, att man ska undvika USA-fonder, utan se till att de inte får för stor vikt i portföljen.

Här gäller det att förstå att amerikanska aktier mycket väl kan fortsätta att överprestera ett bra tag till. Vi skulle till exempel inte bli förvånade ifall det visar sig att USA går starkast av de sju regionerna under det kommande året. Men för den som ska investera sina pengar idag och ha dem placerade under många år, måste vi ha ett perspektiv som sträcker sig längre fram i tiden än så. Då är inte historiskt höga aktievärderingar ett attraktivt utgångsläge.

-

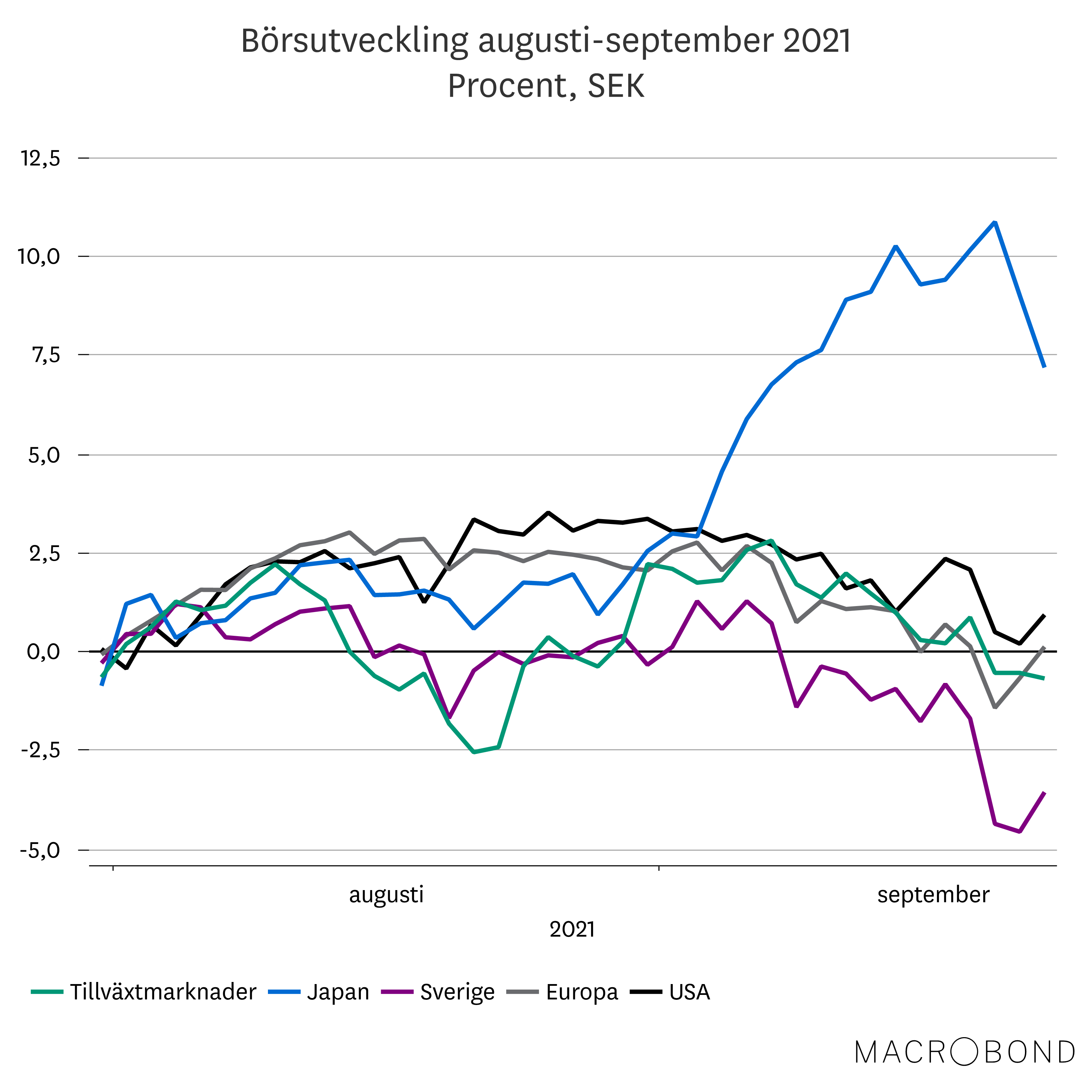

Efter en period av återhämtning i den japanska ekonomin, om än från låga nivåer, har aktiviteten återigen svalnat efter sommaren. Aktiemarknaden har utvecklats trögt och hittills i år är avkastningen lägre än andra utvecklade marknader. Den svaga utvecklingen beror framför allt på bristfällig hantering av ny smittspridning i landet och frånvaro av förväntade finanspolitiska stimulanser.

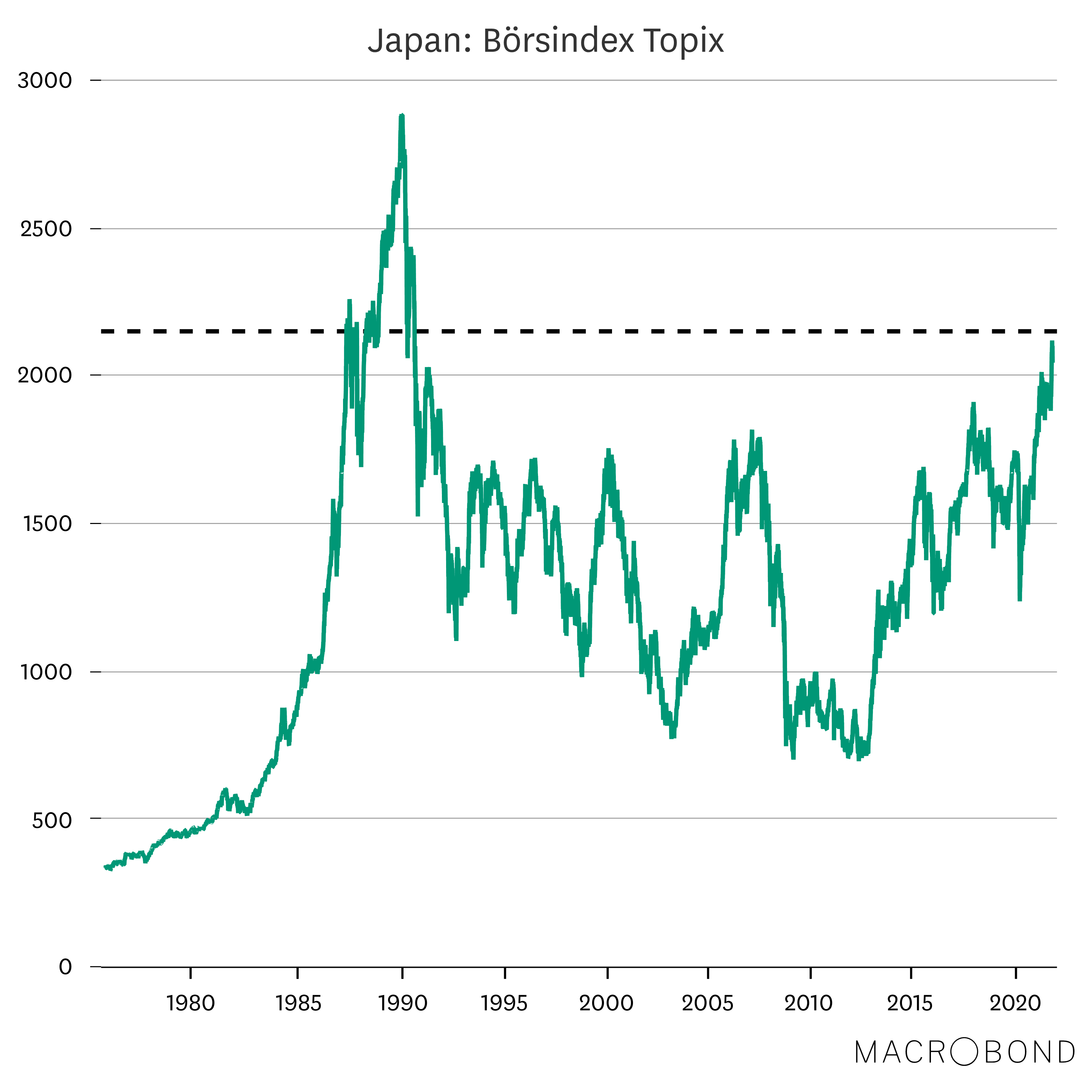

På senare tid har dock optimismen återvänt. Tokyobörsen har stigit ordentligt under september månad och ligger för närvarande på sin högsta nivå på 30 år. En del av det grundar sig i skiftet på premiärministerposten som ger förhoppningar om en nystart liknande den under 2012, då föregångaren Shinzo Abe valdes till premiärminister och utlovade ett ambitiöst stimulans- och reformprogram. Även om utrymmet för stora reformändringar och aggressiva stimulanser är mindre idag så finns det ändå goda möjligheter till förbättring framöver.

Det är med blandade känslor vi ser på Japan idag. I grund och botten har Tokyobörsen många intressanta och välskötta bolag. Den största delen består av verkstadsbolag och kommande år väntas vinstutvecklingen bli god i spåren av stärkt internationell konjunktur. Även historiskt har bolagen visat på styrka. Mellan 2013–2016 steg bolagsvinsterna i Japan betydligt snabbare än det globala snittet, mätt i gemensam valuta. Börsen gick under den tiden starkt. Under de senaste fem åren har dock vinstutvecklingen varit trögare och avkastningen har varit hygglig, men inte utmärkt sig.

Sammantaget har japanska börsen under de senaste 10 åren inte lyckats leverera bättre avkastning än andra jämförbara marknader, trots imponerande vinsttillväxt. Uppgångarna är i linje med Europa men lägre än Sverige och USA. En central anledning till det är att aktievärderingarna i Japan inte ökade i samma utsträckning som i Europa och USA, där börsuppgångarna i hög grad drevs av en stark multipelexpansion.

I dagsläget är Japan den lägst värderade börsen bland de utvecklade marknaderna. Det är dessutom den enda region där värderingarna är lägre nu än för 5–6 år sedan. Historiken visar förvisso att låga värderingar inte nödvändigtvis innebär ett attraktivt köpläge. Vi anser dock att det är tilltalande att öka andelen lågt värderade aktier i portföljen – särskilt i och med det i många avseenden upptrissade klimatet på världens börser. Japan utgör knappt 6 procent av ett globalt börsindex. När vi nu placerar USA på undervikt blir det naturligt att öka andelen i Japan.

-

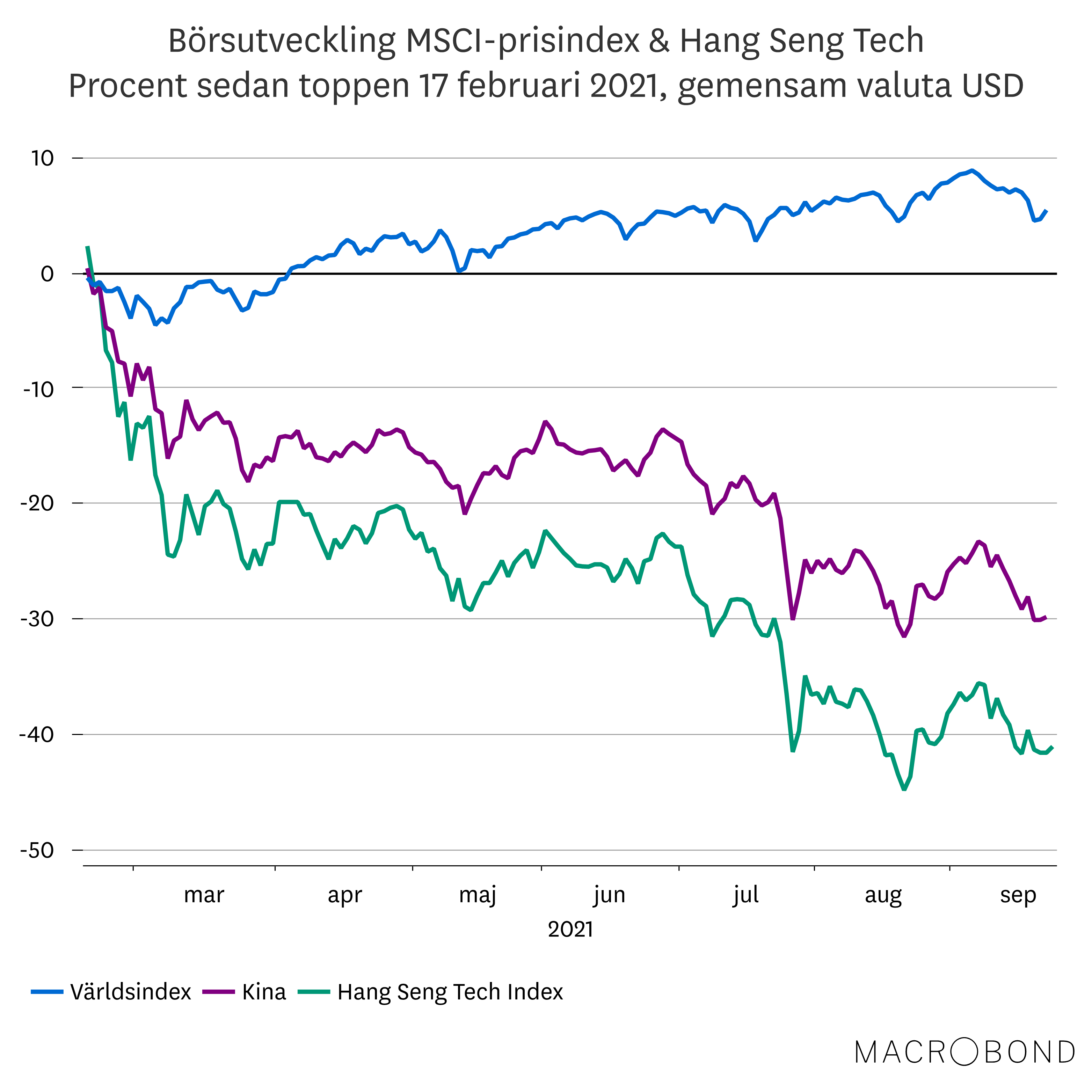

Vid publiceringen av förra numret av Placeringsutsikter var de asiatiska börserna urstarka. Särskilt den kinesiska som i mitten av februari redan hade stigit över 20 procent sedan årsskiftet. Vi valde då att trotsa börsstyrkan och behöll neutral syn på Asien. Sedan dess har utvecklingen vänt 180 grader, och Kina-börsen som var bäst i världen i början av året är nu årets stora förlorare. I och med dess vikt i ett asiatiskt börsindex, så innebär det att Asien är den region som har haft sämst avkastning i år i svenska kronor.

Det främsta sänket i kinesiska börsindex är de stora teknikbolagen. Sedan årsskiftet har Hang Seng Tech Index gått ner omkring 25 procent, och räknat sedan toppen i februari med över 40 procent. Det beror i hög grad på kinesiska myndigheters insatser med att införa striktare regleringar och begränsningar för snabbt växande teknikbolag. Höstens dramatik kring fastighetskonglomeratet Evergrande, har också tjänat som illustration av de risker som har aktiverats under året på Kina-börserna.

Om vi breddar bilden, så pågår en omstöpning av den kinesiska ekonomiska politiken där ökat fokus nu ska läggas på det som går under parollen ”gemensamt välstånd”. Det går i korthet ut på att minska klassklyftor och bereda väg för en växande medelklass. Även om det kan skapa gynnsamma förändringar på sikt och stötta den inhemska konsumtionen, så ses den ökade statliga inblandningen som en växande risk för investerare. På senare tid har även delar av finanssektorn blivit föremål för myndigheternas regleringsansträngningar.

Därtill pågår nu en inbromsning i Kinas ekonomi. Under hösten har olika konjunkturbarometrar försvagats betänkligt – framför allt till följd av lokala nedstängningar i och med nya utbrott av smittspridning. Vi ser en viss risk för att inbromsningen fortsätter under hösten och vintern, vilket ytterligare kan ha negativ inverkan på aktiemarknaderna i regionen.

Asien är förvisso mycket mer än Kina, men det är den kinesiska ekonomin och aktiemarknaden som är tveklöst viktigast för avkastningen. Den långsiktiga potentialen i Kina och övriga Asien är fortsatt god, men den pågående statliga inblandningen i bolagssektorn i Kina är en risk som måste beaktas. Vi behåller därför neutral vikt i Asien.

-

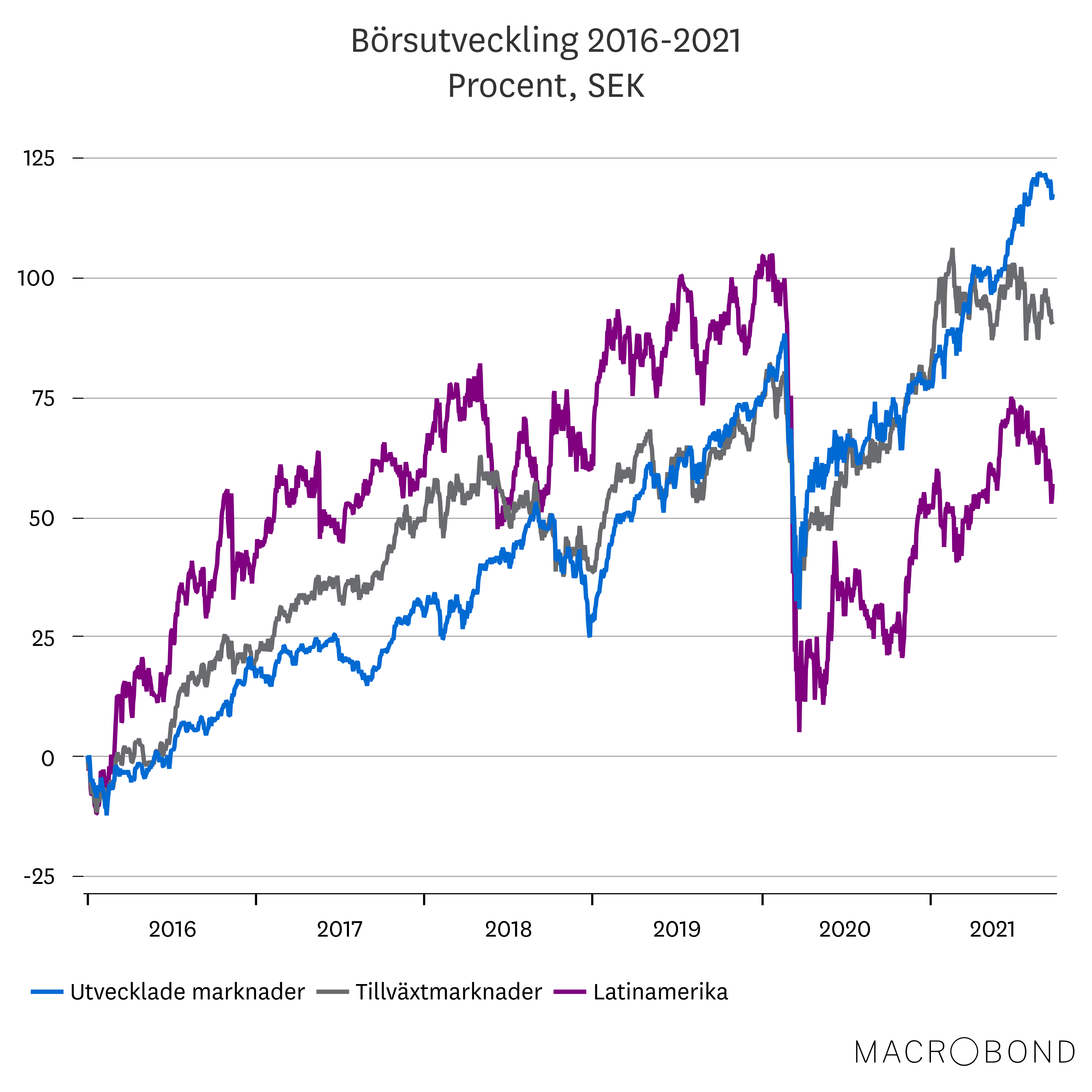

Under pandemin har Latinamerika haft den sämsta avkastningen av de sju regionerna. Utvecklingen har tyngts av Brasilien vars börs har gått ned omkring 25 procent sedan årsskiftet 2019/2020. Här spelar landets valutaförsvagning en central roll; i lokal valuta har den brasilianska börsen stigit.

Det finns många utmaningar och risker i de latinamerikanska ekonomierna i allmänhet och Brasilien i synnerhet. Under hösten har de politiska riskerna gjort sig påminda då ett upptrissat inrikespolitiskt läge i Brasilien har tyngt både börs och valuta. Därtill har vi ohållbar ökning av den offentliga skulden och för långsam reformtakt. Ett annat, mer grundläggande, problem för börsens vidkommande är det faktum att Brasiliens ekonomi ännu inte har återhämtat sig sedan den tuffa recessionen 2014–2016. Landets BNP är fortfarande mindre än vad den var 2014. Dessutom har valutan försvagats i tio års tid. Mot svenska kronan har den tappat drygt 60 procent sedan 2010. En krympande ekonomi med en valuta som tappar i värde är en omöjlig miljö för investerare.

Vi menar trots det att det finns potential i Latinamerika. Från det att recessionen tog slut 2016 fram till att pandemin slog till var Brasilien inne i en återhämtning där ekonomin växte och valutan stabiliserades samtidigt som börsen gick starkt. Under denna fyraårsperiod* hade latinamerikanska aktier den högsta avkastningen av de sju regionerna i svenska kronor.

I dagsläget pågår den brasilianska återhämtningen efter pandemin och BNP har tagit igen fjolårets fall. Vidare har valutan varit tämligen stabil under det senaste året – delvis som en följd av att centralbanken har höjt räntan fyra gånger i år. Det sistnämnda är emellertid ett tveeggat svärd på kort sikt då det dämpar styrkan i konjunkturen och på börsen, men långsiktigt helt rätt.

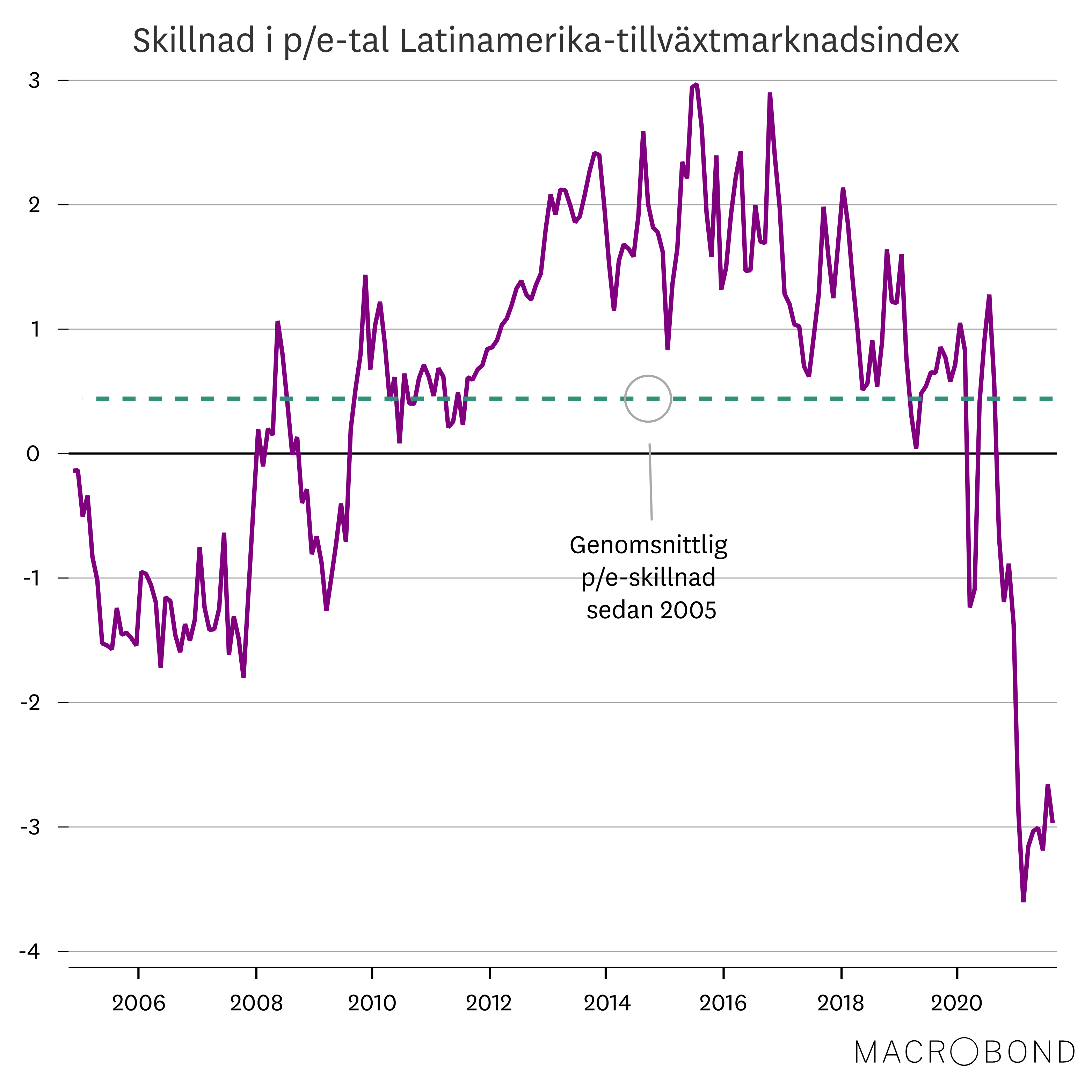

Dessutom – och kanske viktigast för potentialen i regionen – har den svaga börsutvecklingen i år medfört att värderingsrabatten på latinamerikanska aktier är snudd på rekordstor. Fram till att pandemin bröt ut hade aktiemarknaderna i Latinamerika högre aktievärdering än snittet inom tillväxtmarknader. Det har under det senaste året förbytts till en stor rabatt. Delvis är det motiverat givet riskbilden i regionen, men vi anser likväl att storleken på rabatten är attraktiv.

Sammantaget gör den pågående återhämtningen i ekonomin, stabiliseringen av valutan och den stora värderingsrabatten att vi anser att Latinamerika fortsatt förtjänar en neutral vikt i portföljen.

*1 jan 2016 – 31 december 2019

-

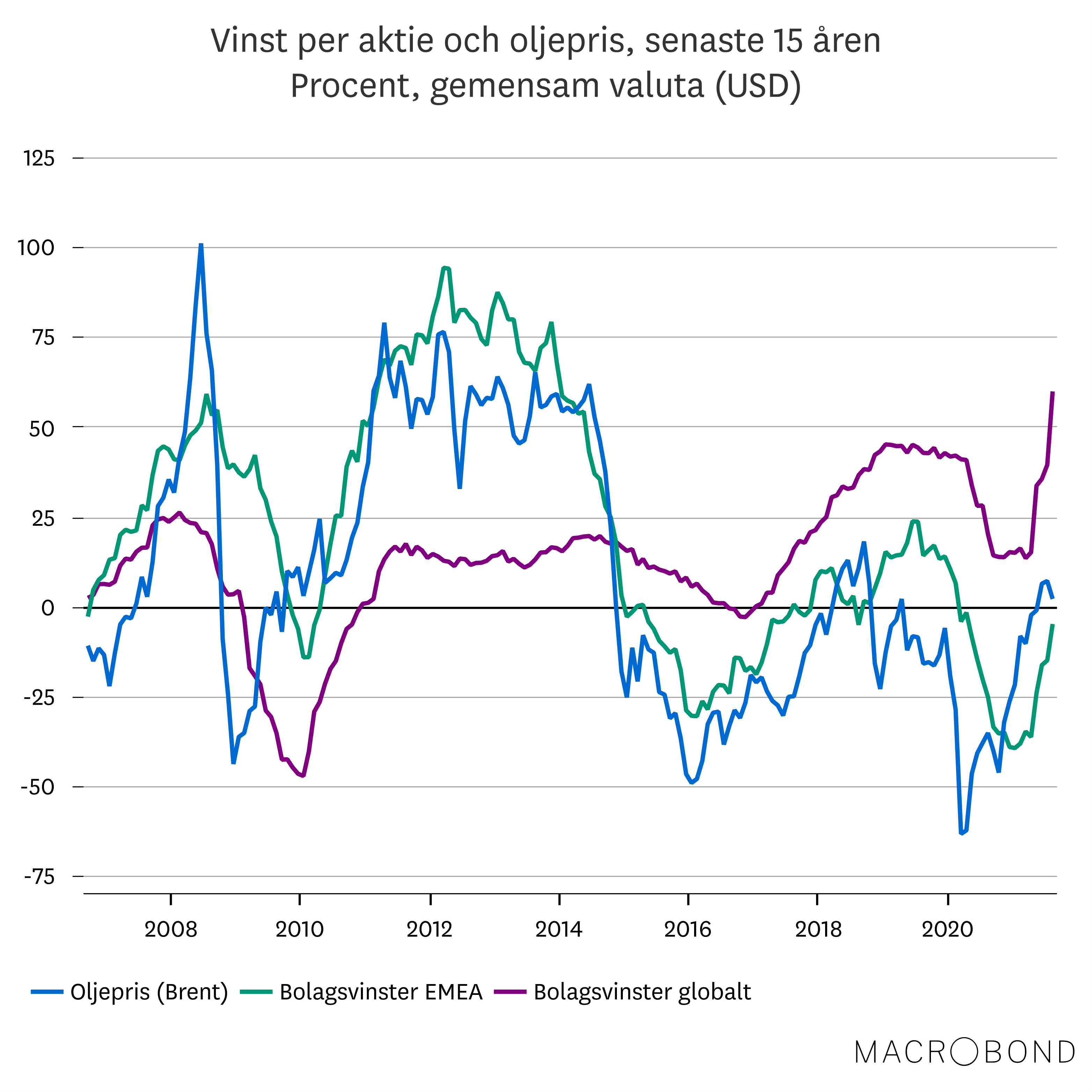

Regionen EMEA har gått starkt i år. Med en avkastning om närmare 30 procent i svenska kronor ligger EMEA långt före breda tillväxtmarknadsindex och även något före världsindex. Det är inte särskilt förvånande. I en miljö där efterfrågan i världsekonomin stärks och råvarupriserna stiger brant tenderar EMEA att gynnas. Råvaror och energi utgör omkring en tredjedel av EMEA-index. Inom breda tillväxtmarknadsindex väger dessa sektorer hälften så mycket. En annan viktig anledning till regionens uppsving i relativa termer i år är Kina-börsernas svaga utveckling som har varit ett betydande sänke för tillväxtmarknadsindex. För ovanlighets skull har dessutom valutakursrörelserna bidragit positivt till avkastningen för svenska sparare.

Som vi ofta har återkommit till tidigare är det historiska facit för EMEA inte smickrande. Under de senaste två, fem och tio åren återfinns regionen i bottenskiktet – tillsammans med Latinamerika. För att bättre förstå utmaningarna för EMEA och varför vi behåller undervikt i regionen kan vi se till företagens vinstutveckling under se senaste 15 åren. Under den första halvan av den perioden, då råvarupriserna steg rejält, ökade företagsvinsterna mer i EMEA än i övriga världen. Men när råvarupriserna därefter kollapsade 2014–2015, så sjönk vinsterna drastiskt. De har därefter inte återhämtat sig. Medan globala företagsvinster har vuxit omkring 60 procent under perioden, har de krympt i EMEA, räknat i gemensam valuta. Under de senaste 10 åren har vinsterna minskat med hela 45 procent.

Nog för att det pågående uppsvinget är positivt, men historiken visar hur känsliga regionens börser är. Beroendet av råvarupriser är för stort och den kroniskt förhöjda politiska risken samt de svajiga valutorna avskräcker. Vi behåller därför undervikt i EMEA även den här gången.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.