Euforiska marknader och stärkt konjunktur

Starten på det nya året har präglats av stor optimism på de finansiella marknaderna. I år väntas tillväxten i världsekonomin ta ordentlig fart, vilket i kombination med stöttande ekonomisk politik har eldat på börserna. Ljusa ekonomiska utsikter behöver samtidigt ställas mot höga aktievärderingar. Det finns goda skäl att känna optimism, men även ett år som detta behöver vi tänka på balansen i portföljen.

Marknadseufori utan gränser

De finansiella marknaderna fick en flygande start på det nya året. Den optimism som drev börserna till nya höjder i fjol har snarast övergått i eufori i år. Vid sidan av börserna, där toppnoteringarna har avlöst varandra, har allt ifrån bostäder till mer obskyra tillgångar som kryptovalutor fortsatt att stiga i värde. Ett annat, träffande exempel på den skenande riskaptiten är räntorna på högriskobligationer av typen high yield som nyligen sjönk till de lägsta nivåerna någonsin. Investerare kräver alltså allt lägre kompensation för att ta den risk det innebär att låna ut pengar till företag med låg kreditvärdighet. Något som också sticker ut är ett till synes stort intresse bland småsparare att haka på högrisktågen. Ett uppmärksammat exempel är den vilda resan i Gamestop-aktien som gick upp över 1,700 procent i början av året innan luften gick ur.

Hur länge den spirande optimismen står sig är svårt att svara på. Under slutet av februari ökade oron på nytt när ränteuppgången i framför allt USA pressade humöret. Därtill tyder våra skattningar över det kortsiktiga börshumöret på att det kan ha gått lite väl fort på vissa håll. Som sparare bör man därför vara beredd på att det kan dyka upp kortsiktiga nya rekyler längs den fortsatta vägen.

Vid sidan av vaccin och ljusa konjunkturutsikter, så är det svårt att komma ifrån den roll som den ekonomiska politiken har spelat. Massiva insatser i form av köp av värdepapper från centralbanker i kombination med finanspolitiska stimulanser till hushållen har lett till en kraftfull ökning av penningmängden i samhället. Att det bidrar till att driva upp efterfrågan, och därmed priserna, på finansiella tillgångar bör inte komma som en överraskning. Riskaptiten påverkas sannolikt också av intrycket av att centralbankerna är villiga att gå allt längre för att förhindra för stor turbulens på de finansiella marknaderna.

I början av ny konjunkturcykel?

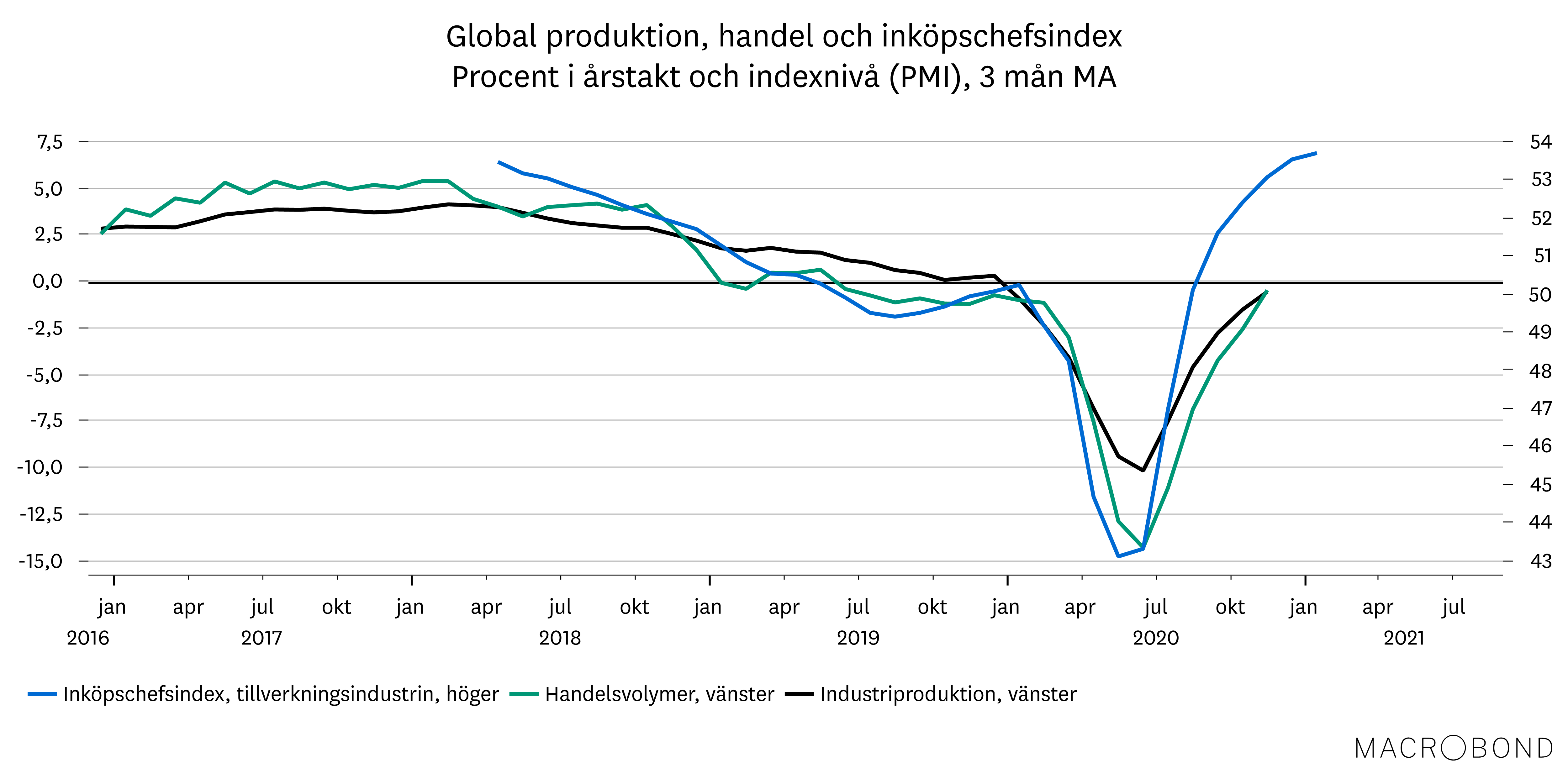

Allt handlar dock inte bara om stimulanser. För med vaccinens intåg i år kommer den ekonomiska återhämtningen igång på allvar. Prognoserna pekar på att tillväxten i världsekonomin i år kommer tangera tidigare rekordår. I flera länder – däribland Sverige – kommer hela fjolårets ras hämtas hem under året. Även om det kommer vara stora skillnader mellan olika sektorer inom ekonomier, så tyder den samlade bilden på att vi befinner oss i början av en ny konjunkturcykel. I frånvaro av allvarliga störningsmoment räknar vi med att ekonomin stärks successivt under kommande år, läs om det i Skyhög tillväxt i sikte. För aktiemarknaden brukar det vara goda tider. De snabbaste uppgångarna sker visserligen ofta innan konjunkturen ens vänder upp – vilket vi såg under förra året. Men i en miljö där konjunkturen gradvis stärks, vilket vi tänker oss för kommande år, tenderar risktillgångar såsom aktier att utvecklas starkt.

Mutationer och höga värderingar skapar risker

Mot den bakgrunden kan det kännas logiskt att placera hela eller större delen av portföljen i just aktier. Och för långsiktiga sparare som kan acceptera stora svängningar längs vägen är det ofta ett bra val. Man bör dock ha med sig att de ljusa utsikterna som vi målar upp ovan bygger på att vi besegrar eller får tillfredsställande kontroll på pandemin under året. Nya mutationer som vaccinerna inte rår på skulle äventyra även de mer återhållsamma prognoserna och locka fram pessimismen. Redan nu finns vissa frågetecken kring hur vaccinen kommer klara av åtminstone en av de mutationer som redan har skett. Att uppskatta risken för fler problematiska mutationer är svårt nog för epidemiologer. För oss ekonomer är det omöjligt – även om vi har tillförskansat oss viss medicinsk förståelse under det gångna året.

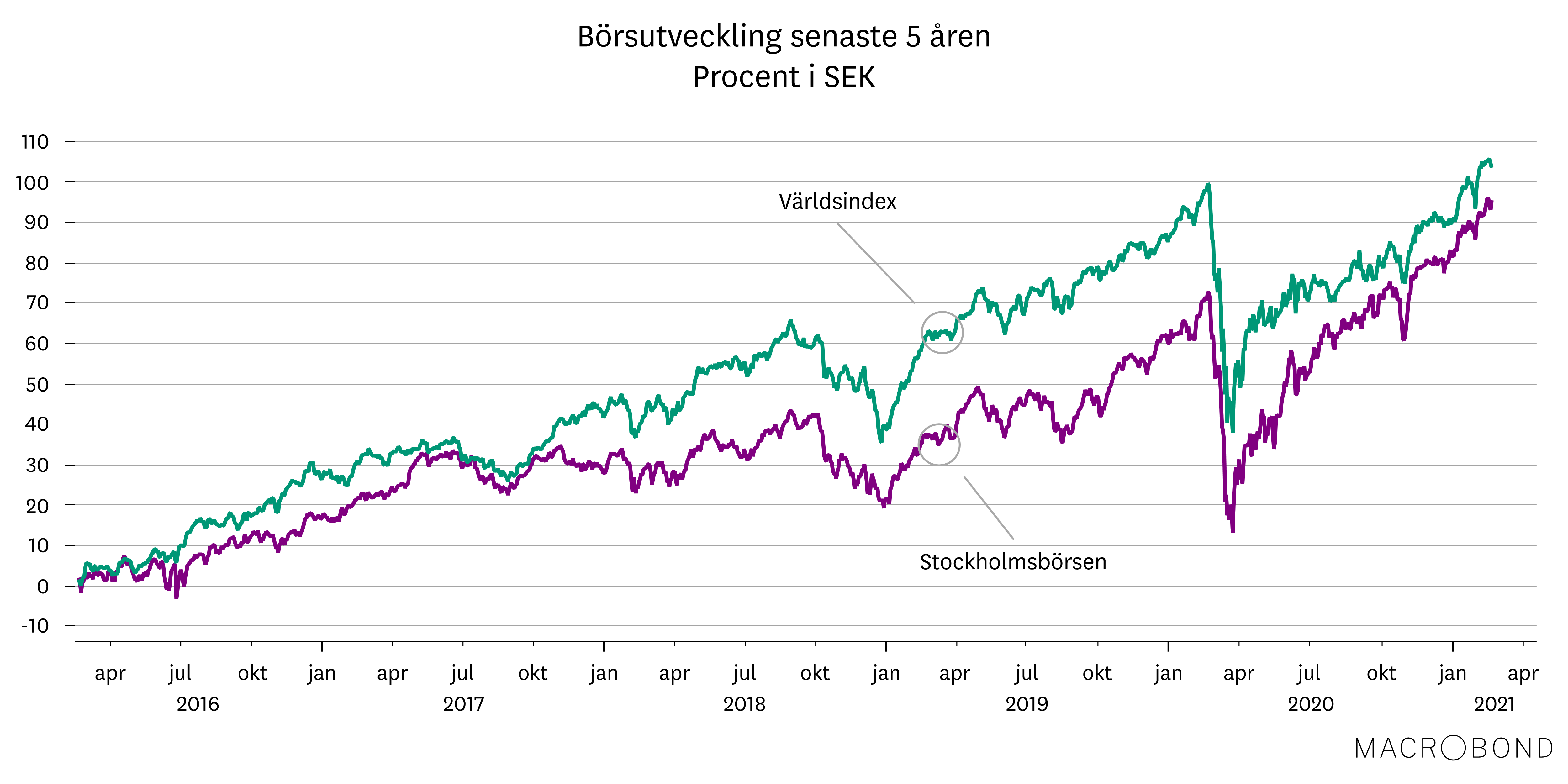

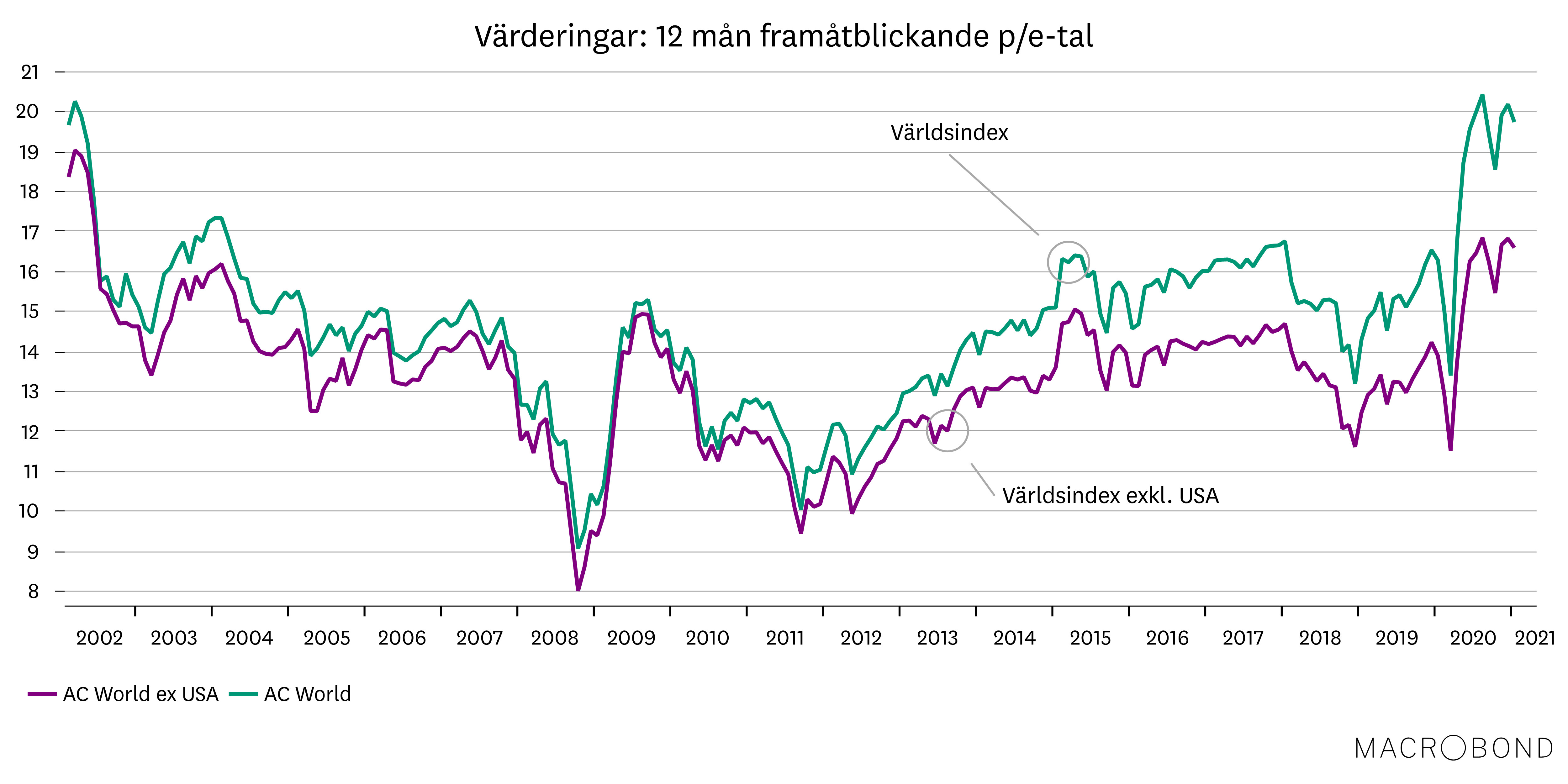

Muterande virus är inte det enda som sparare behöver fundera på i år. En annan utmaning är att den förbättring i ekonomin som vi nu står inför i år i hög grad redan ligger inbakad i aktiekurserna. Sedan botten i fjol har Stockholmsbörsen stigit omkring 70 procent. Denna våldsamma uppgång är delvis ett uttryck för höga förväntningar på 2021. Följden är att värderingarna på aktier är mycket höga. Den som köper aktier idag får följaktligen acceptera att prislappen är hög. Aktuella värderingar säger mycket lite om den kortsiktiga potentialen på börsen – dyrt kan bli dyrare. På lång sikt, däremot, kommer vi inte ifrån det faktum att värderingar spelar roll för den avkastning vi kan förvänta oss.

Som sparare behöver vi alltså ställa fina ekonomiska utsikter mot höga värderingar. Det är inte en enkel avvägning – särskilt inte när alternativen till aktier, för den som söker avkastning, fortfarande är få. Mer om det kan du läsa i artikeln Börsutsikterna utmanas av höga värderingar där vi guidar kring hur portföljen kan se ut under 2021 och framöver. Ett hot mot såväl börs som konjunktur skulle vara om inflationen tar fart på allvar och driver upp räntorna i en skuldtyngd världsekonomi. I artikeln Är inflationen på väg att ta fart? går vi igenom förutsättningarna. Vår slutsats är att 2021 kommer bjuda på en del positiva överraskningar för inflationen. Dessa är dock av tillfällig karaktär och vi räknar inte med varaktigt högre inflationstakt bortom 2021. Däremot ser vi hur en normalisering av inflationsförväntningarna har satt press uppåt på räntorna på senare tid

Prioritera rätt risk i euforisk miljö

I vanlig ordning gör vi även en översyn av världens aktieregioner i Marknaderna med högst långsiktig potential. I likhet med i höstas är det dock få regioner som utmärker sig vare sig i positiv eller negativ bemärkelse. Den centrala frågan är heller inte vilken region som bedöms ha störst potential utan hur stor risk vi vill ha i våra portföljer. Kanske är den frågan särskilt viktig just nu när stämningen på de finansiella marknaderna tar sig allt mer euforiska uttryck.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.