Allt fokus på finanspolitiken

I våras möttes den ekonomiska krisen av massiva och koordinerade insatser av både finans- och penningpolitiken. Medan centralbankerna säkerställde att tvärstoppet i ekonomin inte utvecklades till en finanskris har finanspolitiken stöttat efterfrågan i ekonomin. När vi blickar framåt ser vi att det är finanspolitiken som kommer vara i fokus, medan penningpolitiken verkar i kulisserna. Det är helt rätt recept, men leder till en svällande skuldbörda som skapar nya utmaningar – framför allt på lite sikt.

Fokus skiftar bort från penningpolitiken…

Under finanskrisen för 12 år sedan, och även under efterföljande år, låg allt fokus på penningpolitiken. Efter att den omedelbara krisen hade lagt sig var den ständiga frågan hur centralbankernas köp av obligationer skulle se ut. Dessa hade också stor inverkan på humöret på de finansiella marknaderna. Även den här gången har massiva stödköp av värdepapper från centralbankerna gett en vitamininjektion i det finansiella systemet. Men parallellt med det ser vi även hur fokus allt mer skiftar till finanspolitiken.

Anledningen är att centralbankerna inte kan göra mycket mer för att stötta efterfrågan. Styrräntorna är redan noll, eller näst intill noll procent i hela västvärlden. Det blir även allt mer uppenbart att negativa styrräntor inte intresserar centralbankerna. De kan visserligen öka stödköpen av obligationer, men det skulle göra föga för efterfrågan utan snarare syfta till att stötta de finansiella marknaderna. Även när återhämtningen står på stadigare fot ser penningpolitiken ut att bli en odramatisk tilldragelse. Inflationen kommer vara låg under överskådlig framtid, varför några räntehöjningar inte kommer vara aktuella på flera år. Från amerikanskt håll finns nu också en acceptans för att låta inflationen stiga bortom målet innan räntan kan komma att höjas, vilket förflyttar nästa räntehöjning ännu längre in i framtiden. Sannolikt kommer andra centralbanker också ta efter den amerikanska modellen om det blir aktuellt.

… till finanspolitiken

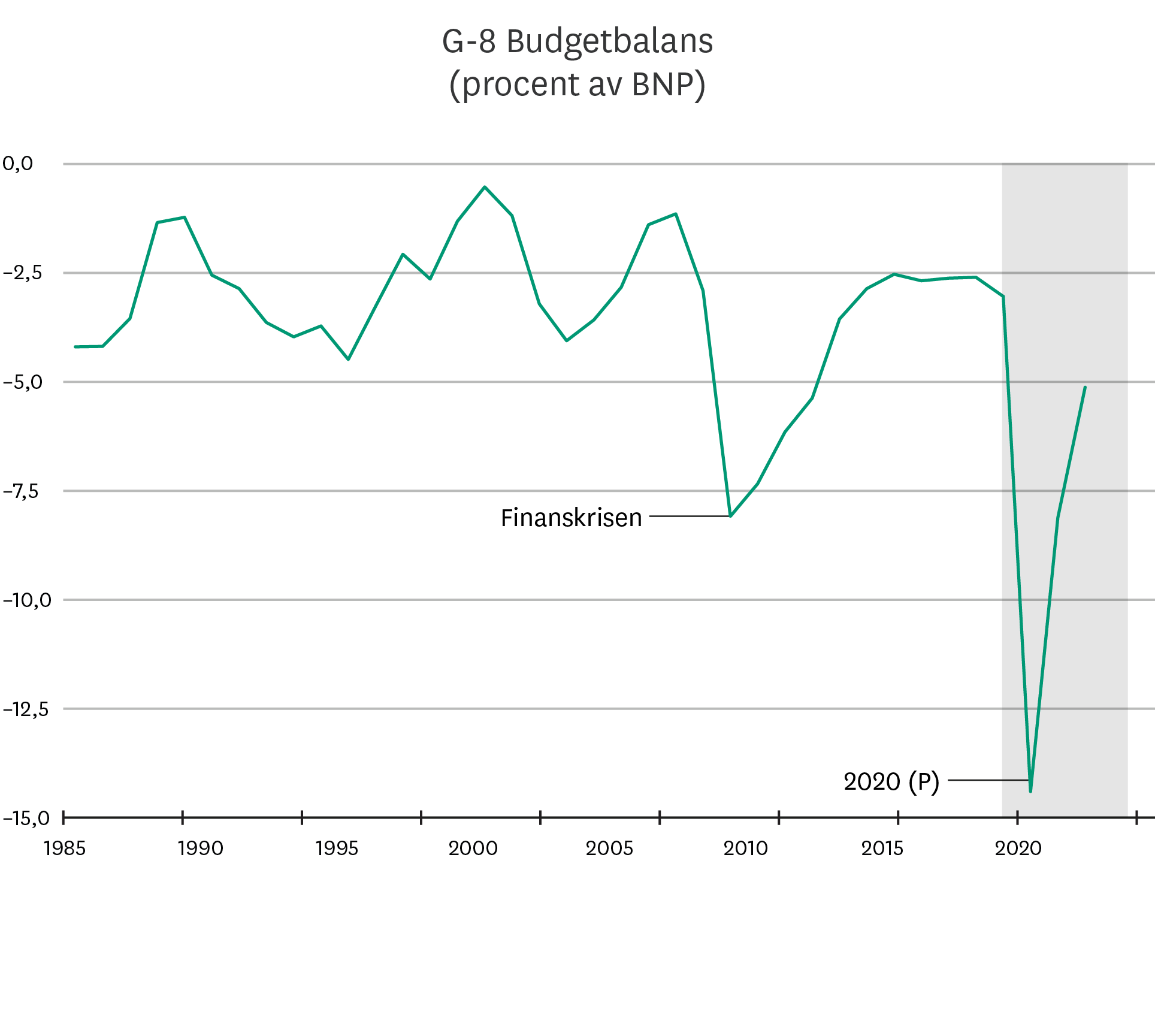

Fokus ligger istället på våra folkvalda politiker med alla de implikationer det kan ha. Och den här gången har de som bekant inte tvekat. Tvärtom har gigantiska stimulanser östs ut i de skadeskjutna ekonomierna. I år förväntas budgetunderskotten i G8-länderna bli ungefär dubbelt så stort som andel av BNP som under finanskrisen, enligt aktuella konsensusprognoser.

Samtidigt hörs allt fler röster om att mer finanspolitiska åtgärder behövs för att säkerställa att återhämtningen håller kurs. Inte minst i USA där hushållen riskerar stå inför en ”income cliff” om inte nya åtgärder sätts in. Även från Tyskland, där politikerna, enligt lag, vanligtvis är förbundna att hålla i plånboken kom nyligen signaler om att statsskulden kommer tillåtas stiga nästa år för att hålla ångan uppe i ekonomin. Liknande signaler får vi från flera håll. Sammantaget väntas det genomsnittliga budgetunderskottet bland G8-länderna under nästa år bli ungefär lika stort som under finanskrisen.

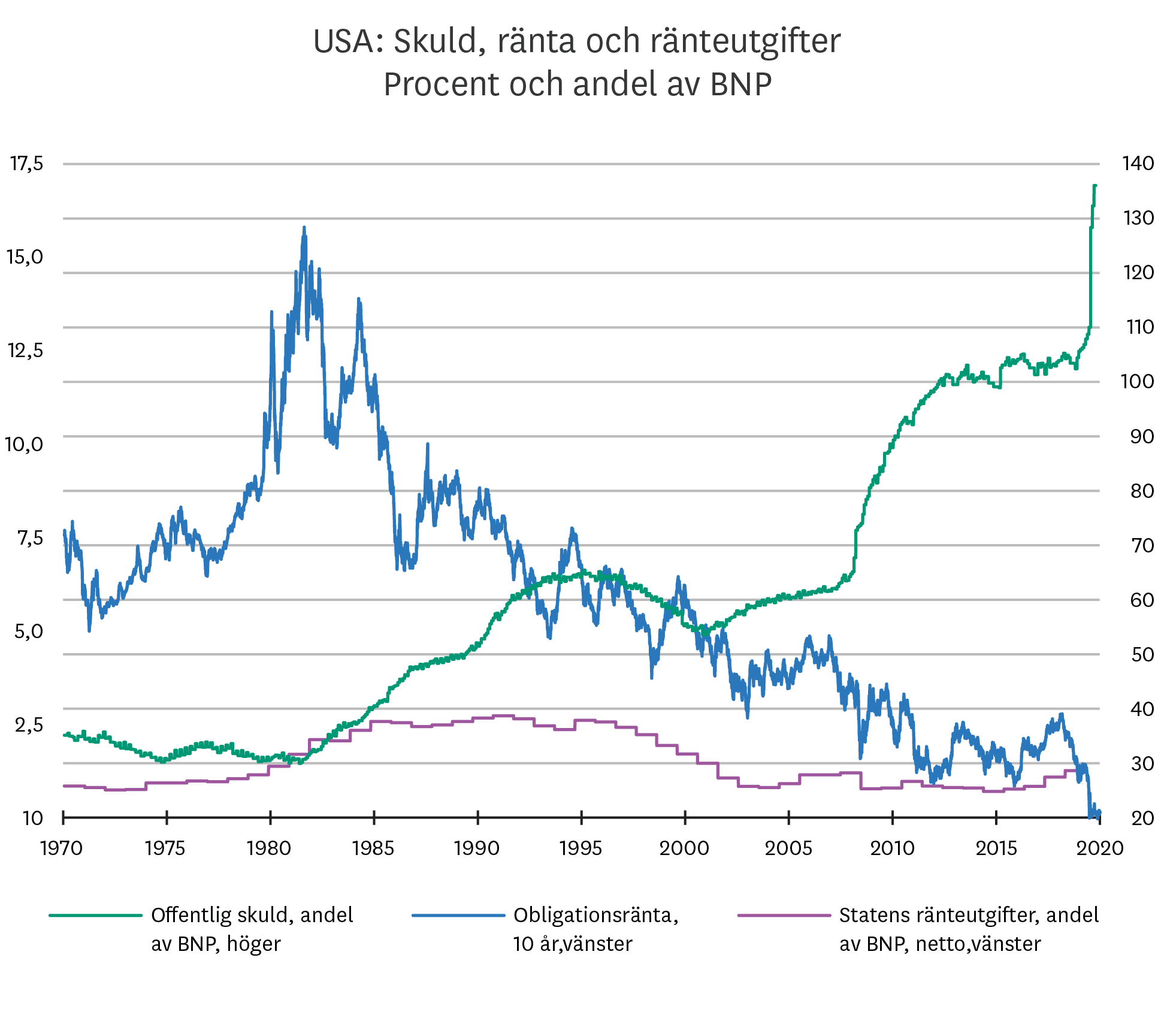

Högre skulder, men inte kostnader

En skillnad mellan finanskrisen och nu är att då var statsobligationsräntor med lång löptid i de flesta länder uppe på 3-5 procent, och många räknade med att de skulle stiga i takt med att konjunkturen återhämtade sig. Finanspolitiska stimulanser medförde således en kostnad. Viljan att balansera budgetar var också stark. Den här gången är lånekostnaderna försumbara för de flesta stater. Även i länder som Grekland och Italien är reala räntor ytterst låga. När väl räntan blir noll procent eller negativ innebär högre skulder ingen ökning av kostnaderna för skulden längre. Det reflekteras i amerikanska budgetkontorets prognos för statens ekonomi som ser stadigt ökad statsskuld de kommande tio åren, men mycket små förändringar av statens räntekostnader.

Skulden behöver absorberas…

Skenande skulder är dock inte problemfritt. Till att börja med behöver all den skuld som skapas i år och framöver kunna absorberas av marknaderna. Hittills har det inte varit något problem, och därtill har centralbankerna hjälpt till att köpa obligationer. Men huruvida det kommer stå sig i förlängningen vet vi inte. Om utbudet av obligationer ständigt växer, så behöver även efterfrågan göra det, annars stiger räntorna.

… och accepteras

Här kan man inflika att om efterfrågan från marknaden är otillräcklig kan alltid centralbankerna öka sina köp och på så sätt upprätthålla balans mellan utbud och efterfrågan. Men risken är då att vi hamnar i en situation där räntorna anses vara för manipulerade av centralbankerna. Om räntorna på obligationer avviker för mycket från vad marknaden anser är de rätta nivåerna finns risk att det uppstår en förtroendekris där marknaden inte längre accepterar räntorna. Centralbankerna är stora, men den samlade marknaden är större. Räntan på obligationer ska både reflektera förväntningar på tillväxt och inflation samt underliggande risk. Om de förväntningarna ändras kan vi inte utgå från att vi kan tvinga kvar räntan kring noll procent i fortsättningen. Centralbankernas manipulation av räntan fungerar bara så länge det accepteras av marknaden.

Om marknadsräntorna börjar stiga riskerar vi alltså få ökade problem. Det behöver inte handla om en akut skuldkris likt den sydeuropeiska länder hamnade i 2010-2012. Men likväl kan det medföra behov av att höja skatter och balansera budgetar. Särskilt problematiskt blir det om det sker i ett läge då ekonomin behöver hjälp på traven och penningpolitiken inte räcker till.

Ytterligare en risk, som ligger längre fram, är om den där inflationen som vi inte har sett röken av på länge börjar stiga. Nog för att det kommer finnas en acceptans från centralbankerna att låta inflationen överstiga målet för att kompensera för tidigare tillkortakommanden. Men det har såklart en gräns. Och här kommer vi tillbaka till marknadens acceptans. Det är svårt att se att marknaden kommer acceptera att äga obligationer med omkring noll procent i ränta ifall inflationen stiger stadigt, vilket skulle göra den reala avkastningen allt lägre.

Skulden kommer behöva hanteras – någon gång

Den överbryggningspolitik som nu genomförs i stor skala har varit fullt nödvändig för att mildra de ekonomiska effekterna av pandemin och för att förhindra att världsekonomin kastas in i en depression. Sannolikt kommer finanspolitiken behöva vara aktiv även nästa år. Men ständigt svällande skuldberg leder förr eller senare till ohållbara nivåer. I länder med låg statsskuld, som i Sverige, är den här frågan inte ett problem. Snarare tvärtom. Men det land som blir allt mer i fokus är USA. Bland de större länderna är det i just USA som underskotten blir som störst, inte bara i år utan även kommande år. Samtidigt är siktet inställt på att göra mer, inte mindre. Men förr eller senare kommer skuldfrågan behöva hanteras. Risken är annars att det kommer bli allt svårare för finanspolitiken att motverka kommande kriser – eller att det blir de höga skulderna utlöser nästa kris.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.