En balansgång mellan tillfällig och varaktig inflation

Inflationen fortsätter att vara ett hett diskussionsämne. Framför allt handlar det om USA, men även i Europa och Storbritannien har risken för en mer varaktig förhöjd inflation ökat under hösten. Trots att en hel del av prisuppgångarna i år är av tillfällig karaktär så blir det allt svårare att avfärda inflationsuppgången, i sin helhet, som övergående. Risken är att penningpolitiken behöver anpassa sig snabbare än vad som var väntat för bara några månader sedan.

Tillfälligheter fortsätter prägla uppgången

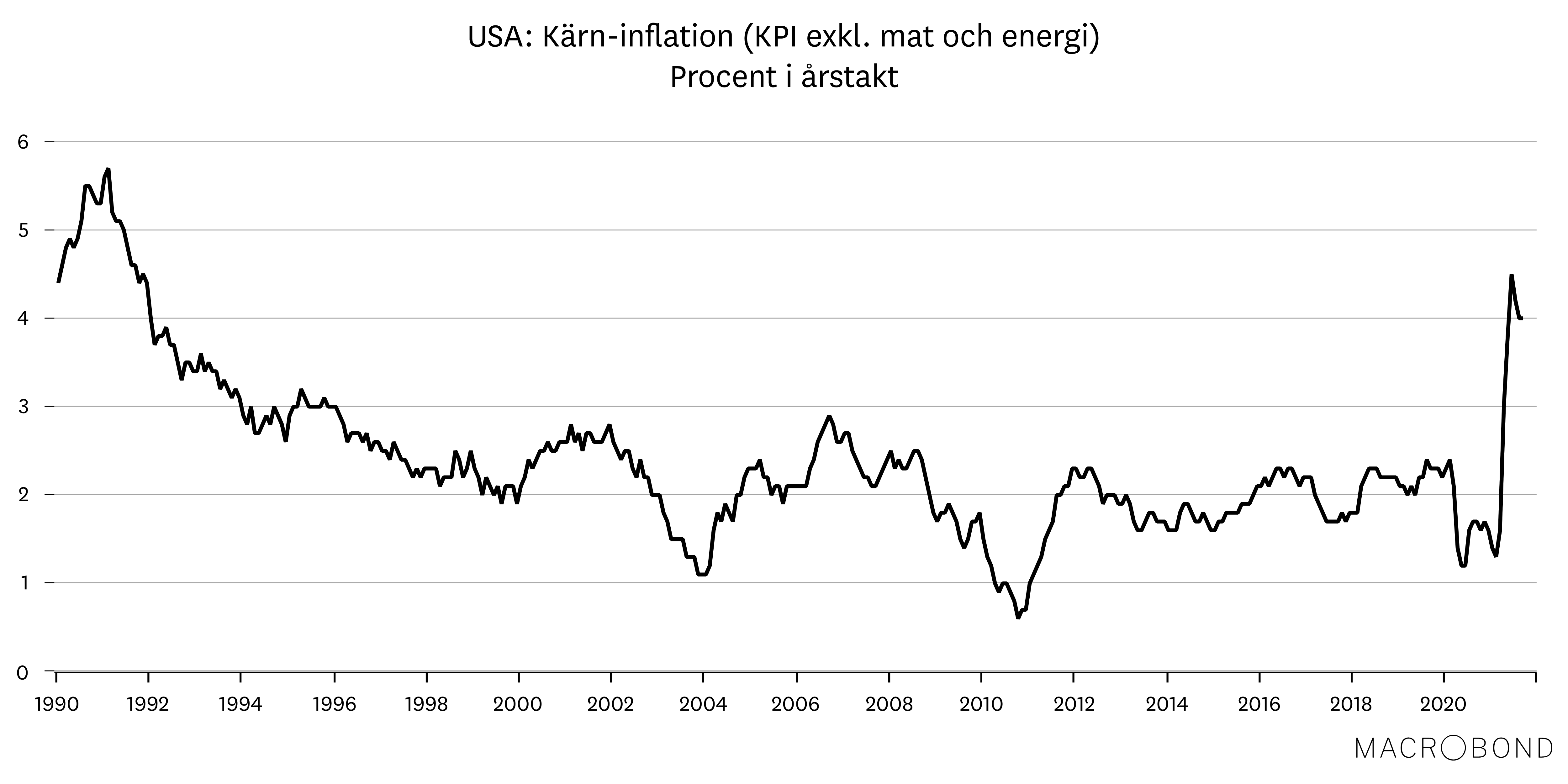

Efter sommarens kraftiga uppgångar fortsätter inflationen vara en följetång. Under de senaste 25 åren har inflationen varit låg och stabil, och kärn-inflationen i USA (KPI exkl. mat och energi) har i genomsnitt legat kring inflationsmålet om 2 procent*. Men efter sommarens siffror får man backa tillbaka till 1990-talet för att hitta siffror i samma storleksordning.

Under en tid har vi betonat att merparten av den mycket höga inflationen under sommaren var temporär då de största bidragen kom från tillfälliga prisuppgångar, som exempelvis begagnade bilar. Samtidigt har vi pekat på risken att inflationen, när den sjunker tillbaka, inte kommer minska tillräckligt mycket och snabbt utan fastnar på en förhöjd nivå som ligger utanför centralbankens bekvämlighetszon. Under hösten har den risken ökat. En anledning är att utbudsstörningarna i ekonomin fortsätter och dessutom förvärras, vilket pressar upp priser. Samtidigt möter företagen högre produktionskostnader till följd av snabbt stigande energi- och råvarupriser. Dessutom är prisuppgången på begagnade bilar ännu inte är över, vilket kommer prägla inflationssiffrorna också under vintern.

Även om merparten av det vi beskriver ovan fortfarande är av tillfällig karaktär, så verkar inte problemen försvinna lika snabbt som vi tidigare hoppats på. ”Tillfälligt” högre inflation ser därmed ut att bestå under en längre period.

Cyklisk inflation tilltar i USA

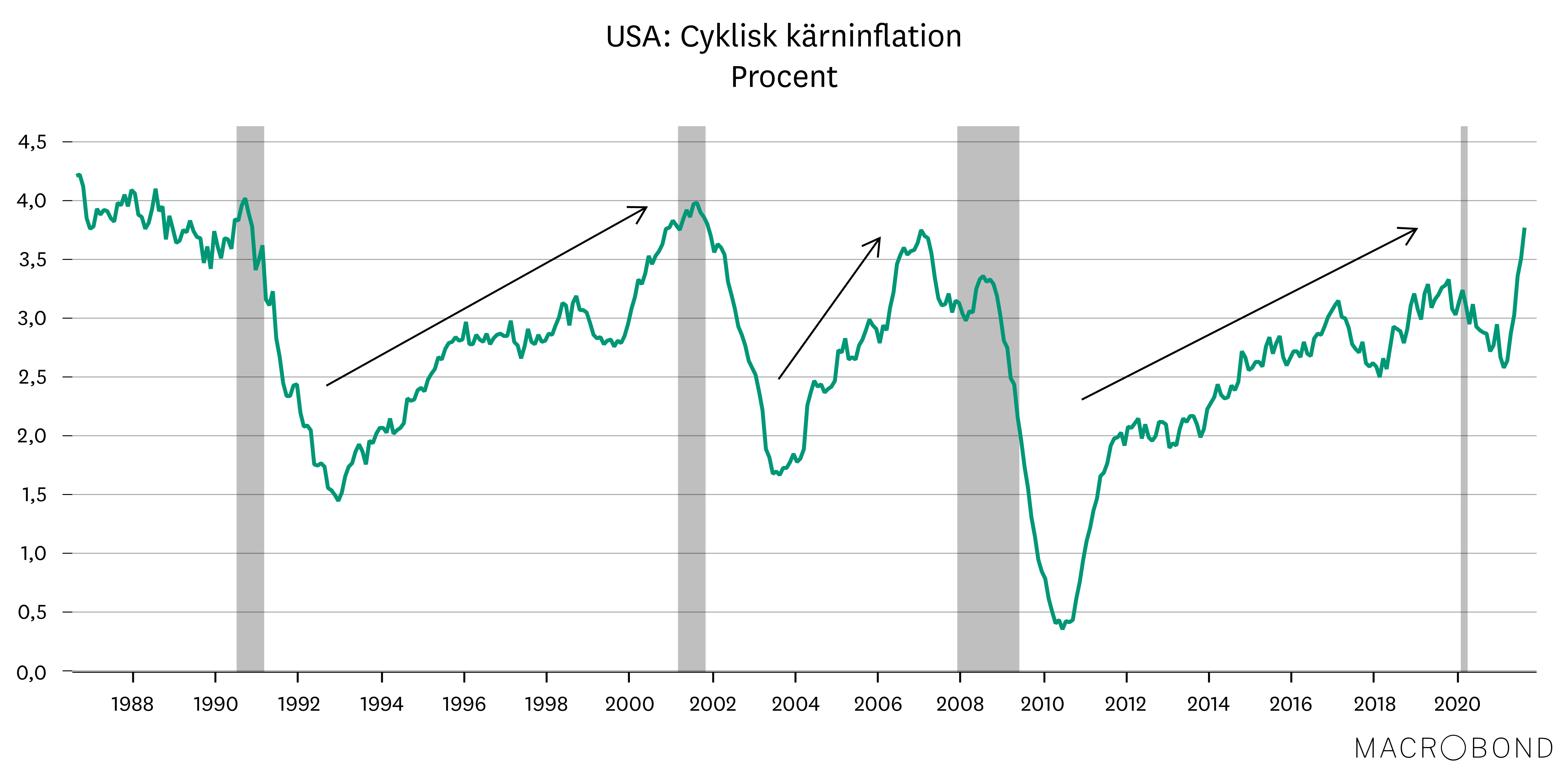

Mycket av den senaste tidens inflation är utbudsdriven, det vill säga beror på utbudschocker som centralbanker inte kan påverka och därför inte bör agera på. Men även den efterfrågedrivna, cykliska inflationen (prisuppgångar som uppstår i takt med förbättrad konjunkturbild) har stigit ordentligt. Inte minst har bidraget från hyror blivit allt större under hösten. Det är här det börjar bli problematiskt. För det vanliga mönstret är att den cykliska inflationen ökar ju längre in i konjunkturcykeln vi kommer och börjar minska först när ekonomin går in i recession. Men redan nu har vi passerat de toppnoteringar som nåddes i de två senaste högkonjunkturerna. Vi är alltså en bra bit bortom de nivåer som historiskt har satt fart på centralbankens räntehöjningar. Till viss del beror det på att jämförelsetalen från i fjol är nedtryckta, men det är även tydligt att den starka efterfrågan i ekonomin nu driver upp inflationen.

Helhetsbilden börjar därmed bli ganska kämpig då allting sker samtidigt: fortsatta och förvärrade utbudsproblem, stigande energi-och råvarupriser, snabbare hyresökningar och en acceleration i den cykliska inflationen. Dessutom väntas löneökningstakten tillta ytterligare. Inflationsriskerna har därmed ökat under hösten och det blir allt mer utmanande att avfärda inflationsuppgången som övergående.

Amerikanska räntehöjningar nästa sommar?

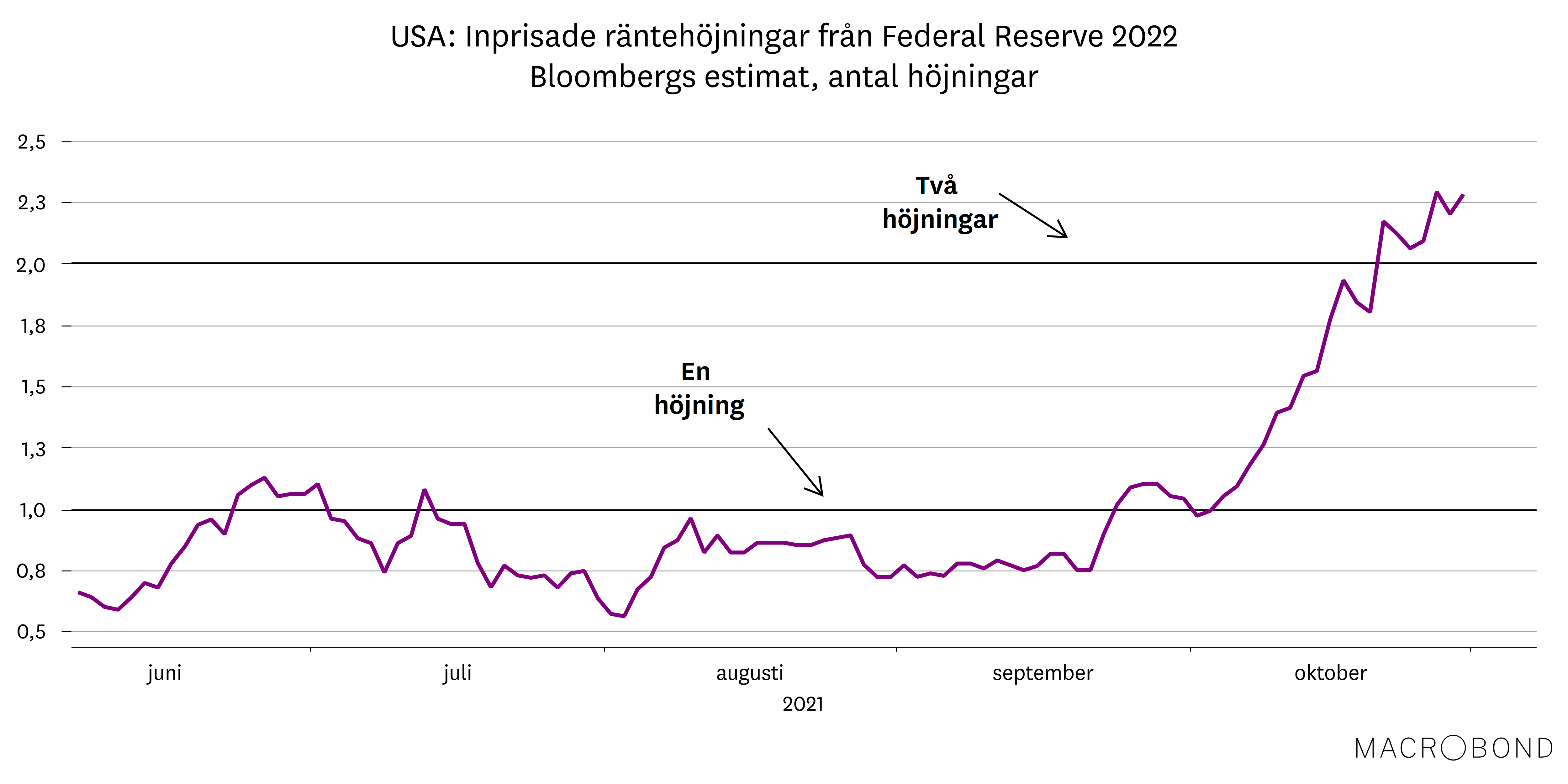

Under hösten har det skett en stor förändring i synen på inflationsriskerna och hur Fed kan tänkas agera på dem, vilket reflekteras i marknadens prissättning. Både obligationsräntor och inflationsförväntningar har stigit markant, vilket vittnar om att marknaden förväntar sig att den högre inflationen kommer vara mer långvarig. I dagsläget indikerar prissättningen att Fed kommer höja räntan två gånger nästa år, den första i juli och den andra i december, vilket är väsentligt tidigare än hur det såg ut för bara för någon månad sedan.

Nu under november väntas Fed börja minska storleken på tillgångsköpen, vilket kan ses som en första åtgärd bort från de massiva stimulanser som lanserades i fjol. Däremot har de hittills betonat att räntehöjningar ligger längre fram i tiden. I och med den snabba förändringen i marknadens prissättningar under hösten, räknar vi med att centralbanken kommer börja glänta på dörren till en höjning inom kort. Men det som problematiserar bilden är att ekonomin går in i ett lugnare tempo redan nu. Fed-chefen Jerome Powell kommer alltså behöva balansera mellan inbromsning i konjunkturen och risken för för hög inflation. Det är en balansgång som kommer vara svår att bemästra.

* Under 2020 omdefinierade Fed sin inflationsstrategi. Det nuvarande målet är att inflationen i genomsnitt ska vara 2 procent över en tid samt full sysselsättning på arbetsmarknaden.

Handla med aktier

Vi gör det enklare för alla att handla med aktier, med smarta verktyg och kunniga aktiemäklare.

Spara hos ossTänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.