De lägst hängande frukterna är plockade

Under senare veckor har den trevande utvecklingen på aktiemarknaden från i våras brutits och istället har världens börser stigit till nya höjder. Ingenting tycks kunna dämpa entusiasmen när nu vaccinerade konsumenter pressar upp tillväxten i världsekonomin samtidigt som räntorna verkar ha gett upp ansträngningarna på att stiga. Helt oproblematiska är dock inte utsikterna, och vi menar att de lägst hängande frukterna nu är plockade.

Sjunkande räntor har stöttat

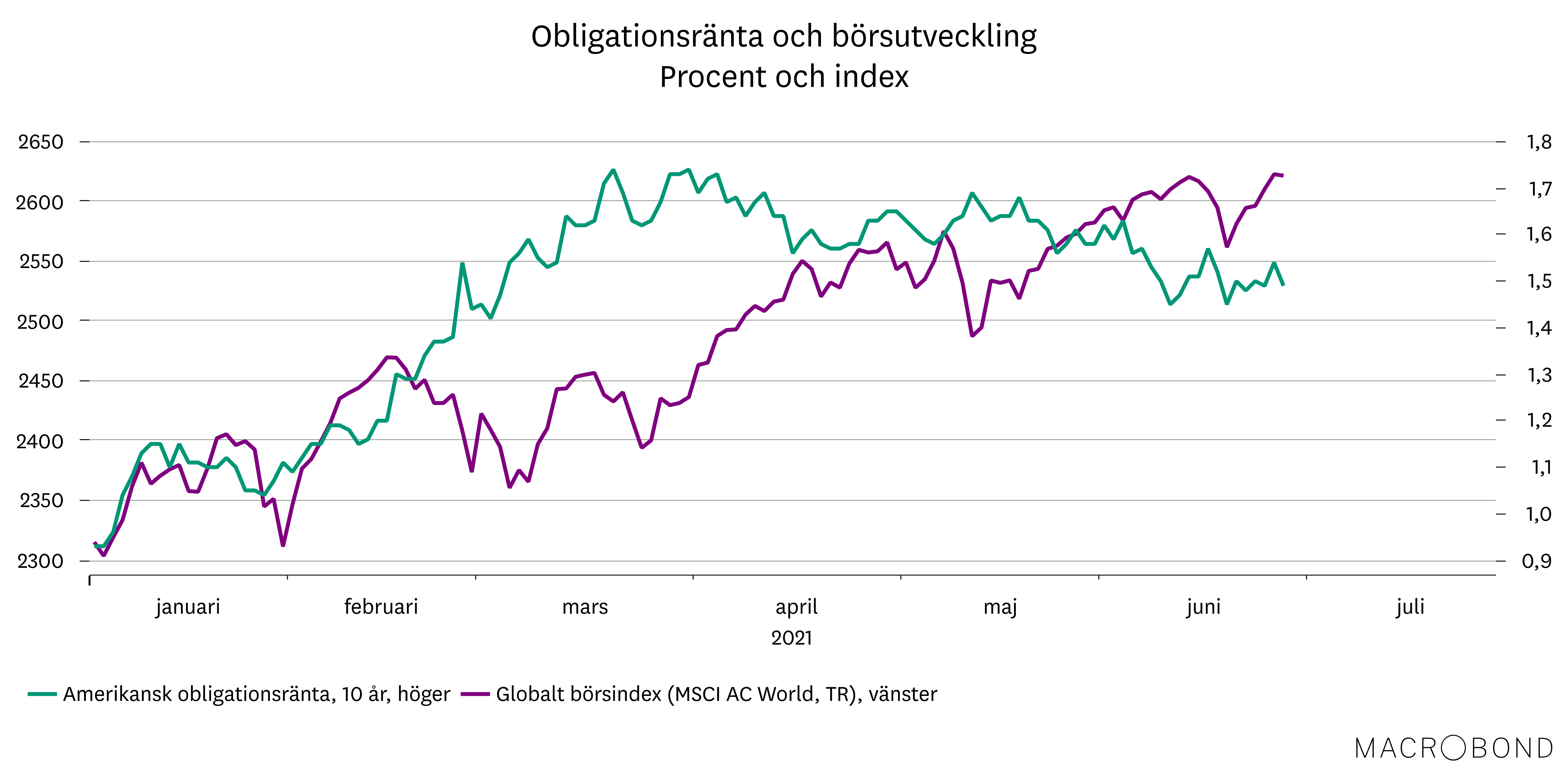

I förra månadens marknadsbrev konstaterade vi att den eufori som präglade inledningen av året hade övergått i mer avvaktande stämning. Flertalet större börsindex stod då något lägre än vad som var fallet någon månad tidigare. Sedan dess har optimisterna trängt ut skeptikerna och ett globalt börsindex har stigit omkring 5 procent sedan mitten av maj. Även om flera orsaker går att peka på, så spelar förmodligen utvecklingen på räntemarknaden en central roll. Under inledningen av året skapade snabbt stigande obligationsräntor oro på marknaderna. Men efter att ha rört sig i sidled under våren började de långa obligationsräntorna sjunka i mitten av maj. Att räntorna sjunker samtidigt som tillväxten är på topp är en mycket stärkande cocktail för aktiemarknaden.

Ständigt förbättrade utsikter – bakom oss

Hög tillväxt och låga räntor till trots så är vårt intryck att de lågt hängande frukterna på börsen nu är plockade. Här gäller det att komma ihåg att börsuppgången på över 90 procent sedan botten i fjol har sammanfallit med en ständig förbättring av de ekonomiska utsikterna. Olika konjunkturbarometrar har successivt stärkts. Vidare har stimulanserna varit uppskruvade till max, vilket har säkerställt att ekonomin inte tar för mycket stryk av nya smittvågor och restriktioner. Dessutom har en kraftig tillväxtrekyl hela tiden legat framför oss.

Och just det där med att bättre tider har legat framför oss är centralt. För det är ju som bekant inte nuläget i ekonomin som styr utvecklingen på aktiemarknaden utan framtidsförväntningarna. Nu har vi kommit fram till det som i vintras låg framför oss. Det innebär att den kraftiga ökningen av tillväxten som sker nu, redan är intecknad i dagens aktiekurser. Om vi ska få en uppfattning om förutsättningarna för börsen framgent, behöver vi därför skapa oss en bild av vad som händer i ekonomin något halvår fram i tiden.

Vad händer i vinter?

Så hur ser då läget ut framåt vintern? Även om tillväxtrekylen kommer pågå ytterligare ett antal månader, så kommer den likväl att klinga av mot slutet av året. Detsamma gäller konjunkturbarometrarna. Just nu är de på de högsta nivåerna som brukar uppmätas i ett ekonomiskt uppsving, men kommande månader förväntar vi oss att de kommer att röra sig nedåt. Även vissa stimulanser kommer successivt att trappas ned. De stora finanspolitiska insatserna ligger redan bakom oss och framåt hösten förväntas den amerikanska centralbanken börja trappa ned stödköpen av obligationer. Därtill är förändringen i den kinesiska kreditimpulsen, som mäter hur mycket utlåningen i ekonomin bidrar till BNP-tillväxten, redan negativ.

Här är det dock viktigt att betona att utsikterna fortsatt är goda. Vårt huvudscenario är att den globala konjunkturen fortsätter att vara stark också nästa år. Det är alltså inte särskilt mörka moln som tornar upp på horisonten. Men marknaderna tenderar att drivas av förändringar. Det är skillnad på om läget förbättras eller förblir bra.

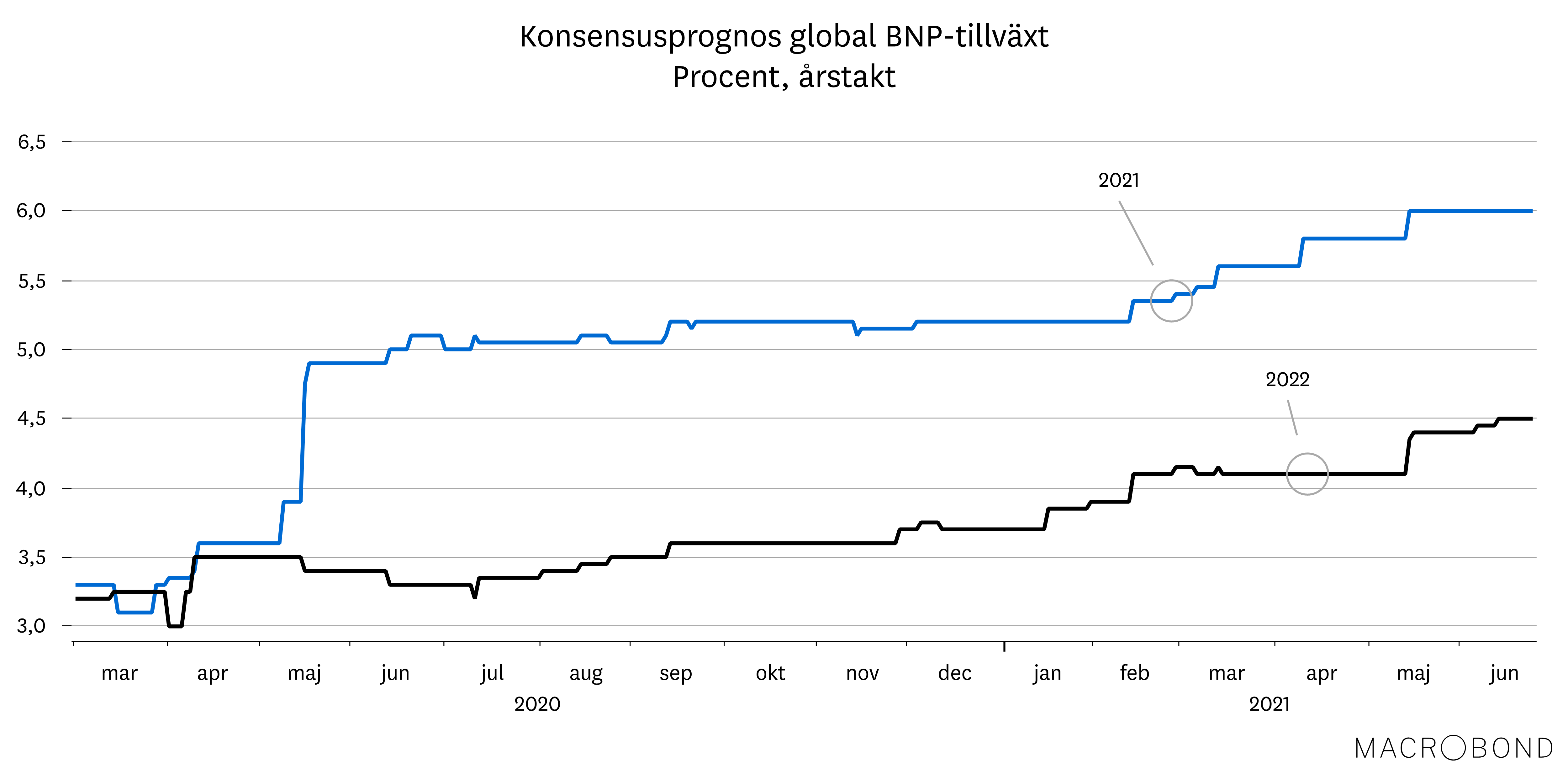

Vi kan illustrera detta med prognoserna för global tillväxt. Under första halvåret i år skruvades prognoserna för BNP-tillväxten i världsekonomin successivt upp för såväl 2021 som 2022. Det är en positiv förändring som har stöttat börshumöret. Men nu är den högre förväntade tillväxttakten till stor del redan inbakad i börskurserna. Om prognoserna framöver ligger kvar på nuvarande höga nivåer, så ger de därmed inget ytterligare stöd till börsen.

”Fortsatt bra” är fortfarande bra – men ökar känsligheten

Det är där vi är nu. Konjunkturbarometrarna har stigit, prognoserna har skruvats upp och tillväxten skenar just nu. Ytterligare förbättring räknar vi inte med. I bästa fall en utplaning på fortsatt bra nivåer. ”Fortsatt bra” är dock fortfarande bra, och bör kunna stötta börsen vidare uppåt om än i lugnare tempo. Men vi räknar med att känsligheten för bakslag ökar när stödet från ständig förbättring avtar. Särskilt mot bakgrund av de höga aktievärderingarna. Osäkerheten kan därför öka framöver när marknaden ska börja prisa in det som kommer efter tillväxtrekylen och dessutom förhålla sig till att den amerikanska centralbanken ser ut att minska storleken på sina stödköp av obligationer. Vi tar dock fasta på att de grundläggande förutsättningarna fortfarande talar för aktier, men anser att de lågt hängande frukterna nu är plockade.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.