Ras för kronan ger avkastning på turbulent börs

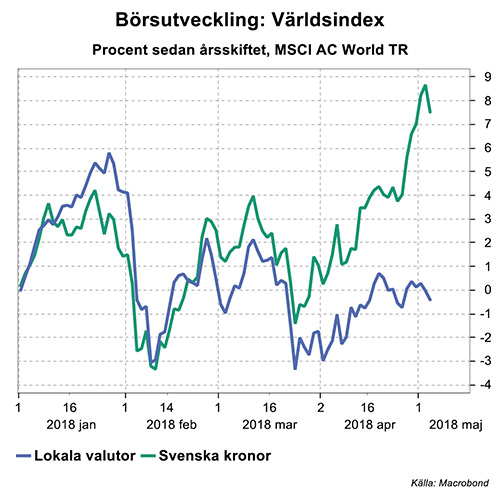

Det har funnits gott om oroshärdar för börsen att förhålla sig till under åretsförsta månader. Tecken på stigande inflation och räntor i USA följdes av oroför handelskrig och ett stadigt försämrat geopolitiskt läge. Oron har lett tillbetydande turbulens på världens börser, och årets avkastning för svenskasparare är uteslutande ett resultat av den allt svagare svenska kronan.

Förra året gick till historien som ett av de lugnaste börsåren någonsin. Faktum är att vi kan räkna antalet dagar som ett globalt börsindex rörde sig mer än 1 procent – uppåt eller nedåt – på ena handens fingrar. Den lugna stämningen återspeglades även i ständiga lägstanivåer för index som mäter hur stora kurssvängningar som investerare förväntar sig den närmaste månaden – ibland kallat ”skräckindex”. Samtidigt fick konjunkturen och bolagsvinsterna luft under vingarna, och varken amerikanska räntehöjningar eller stundande nedtrappning av europeiska stimulanser lyckades störa lugnet.

Jämfört med fjolårets sömniga tilldragelse framstår början av 2018 som en regelrätt storm. Vi skulle nästan behöva fyra händer för att räkna antalet dagar som börsen har rört sig mer är 1 procent och det nyss nämnda skräckindexet har skjutit i höjden. Det är i grunden inte särskilt konstigt. Dels började aktiemarknaden 2018 med en sällsynt brant uppgång som knappast var  uthållig och dessutom har oroshärdarna hopat sig. Om inte inflationstendenser i USA och risk för handelskrig räcker, kan vi lägga till det som har börjat kallas för ”Kalla kriget 2,0” på listan av hot. Jo, nog är det rimligt med lite ökad turbulens

uthållig och dessutom har oroshärdarna hopat sig. Om inte inflationstendenser i USA och risk för handelskrig räcker, kan vi lägga till det som har börjat kallas för ”Kalla kriget 2,0” på listan av hot. Jo, nog är det rimligt med lite ökad turbulens

Ekonomi oroar mer än politik?

Risker kopplade till inflationen och konjunkturen kan vi uppskatta någorlunda väl – åtminstone på kort sikt. Vår bedömning nu är densamma som i vintras; vi räknar med att inflationen rör sig långsamt uppåt i år, men ser i nuläget ingen större dramatik framför oss. Konjunkturen ser ut att ha toppat, men det som väntar är snarare än utplaning på hyggliga nivåer än en nedgång. När det kommer till de politiska riskerna, däremot, så är de dels svårare att uppskatta (särskilt för ekonomer) och att dessutom sia om hur de kommer att påverka de finansiella marknaderna gör det hela än mer besvärligt.

En indikation kan vi förvisso få om vi återigen vänder oss till skräckindexet. Det sköt i höjden i samband med inflationsoron i februari och ökade på nytt när oron kring ett handelskrig tog fart. Däremot var rörelsen desto mer beskedlig när flertalet västländer utvisade ryska diplomater som svar på förgiftningsskandalen i Storbritannien. Detsamma gällde när den amerikanska militären genomförde bombräder i Syrien – trots att dessa ytterligare förvärrade relationerna mellan Väst och Ryssland. En möjlig tolkning av detta är att börsen oroar sig främst för ekonomiska risker, men har större tolerans mot politiska dito. Alldeles oavsett är vår bedömning att risken med att investera på börsen har ökat.

Kronförsvagning mumma för svenska sparare – just nu

Turbulensen på börsen raderade snabbt ut årets inledande uppgång. I skrivande stund befinner sig ett globalt börsindex på ungefär samma nivå som vid årsskiftet mätt i såväl amerikanska dollar som i lokal valuta. Börsen har därmed inte gett någon avkastning alls hittills i år. I svenska kronor ser det dock desto muntrare ut. För oss har börsen stigit med 7,5 procent sedan årsskiftet. Det är i nivå med en genomsnittlig årsavkastning på börsen, men är alltså ett resultat av kronans försvagning och inget annat. Här gäller det dock att komma ihåg att denna avkastning är långt ifrån gratis. Den bygger inte på att företagen tjänar mer pengar eller på att konjunkturen har förbättrats utan beror endast på att den svenska valutan har blivit mindre värd. Man kan beskriva det som att den extra avkastning vi har fått via valutan i år har vi lånat. Och när kronan börjar stärkas igen kommer vi få betala tillbaka den. För precis som kronan har gynnat svenska sparare i år kommer det en tidpunkt då kronan jobbar emot oss. Det kan vara värt att ha i åtanke.

Svag börs ger något lägre värderingar

Om vi ska avsluta i litet mer positiv anda kan det vara värt att påpeka att den tama börsutvecklingen i år också har en positiv följd, nämligen att värderingarna har minskat. Vid årsskiftet låg p/e-talet för världsindex på ca 16,5, vilket var den högsta nivån på nästan 14 år. Om den nivån hade fortsatt uppåt hade vi ganska snart börjat komma in i bubbel-territorium. Sedan dess har p/e-talet istället sjunkit till 15. Det är positivt eftersom höga värderingar dämpar den framtida avkastningspotentialen och även ökar fallhöjden om börsen skulle vända ned. Med tanke på all den osäkerhet som trots allt finns på marknaden är det sunt att värderingarna minskar. Särskilt välkommet är det när vi nu är inne på det tionde året av börsuppgång som, om den får fortsätta några månader till, blir den längsta någonsin i höst.

Sell in May?

Så, vad ska man tro om börsen – gäller det gamla talesättet Sell in May and stay away? Nja, nog för att merparten av börsens årsavkastning i genomsnitt brukar komma under första halvåret, men den brukar likväl stiga under andra halvåret – i genomsnitt. Att jaga säsongsmönster på börsen är spekulation. En bättre, om än inte lika spännande, strategi är att fokusera mer på portföljen än på börsen. För börsens svängningar kan vi varken förutspå eller  påverka. Det vi däremot kan förutspå med hygglig precision är hur vår portfölj kommer utvecklas i olika scenarios, och det kan vi dessutom påverka. Det handlar återigen om att ha en risknivå som vi är bekväma med. Ett bättre ordstäv är därför snarare något i stil med fokusera på balansen i portföljen och luta dig tillbaka i fåtöljen.

påverka. Det vi däremot kan förutspå med hygglig precision är hur vår portfölj kommer utvecklas i olika scenarios, och det kan vi dessutom påverka. Det handlar återigen om att ha en risknivå som vi är bekväma med. Ett bättre ordstäv är därför snarare något i stil med fokusera på balansen i portföljen och luta dig tillbaka i fåtöljen.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.