Varningstecken från kreditmarknaden i november

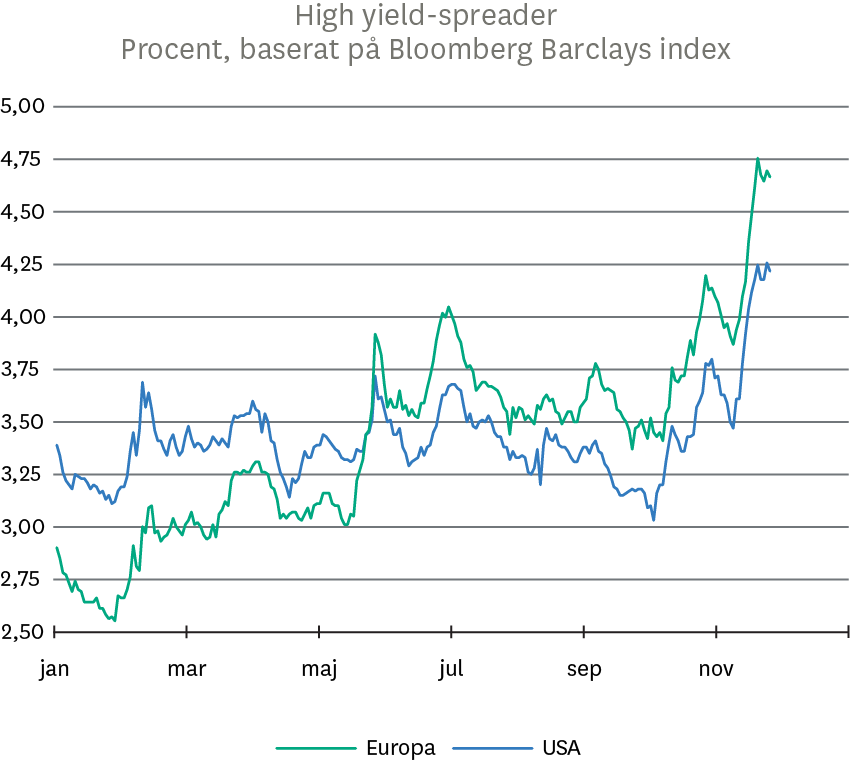

Under året har ränteskillnaderna mellan företags- och statsobligationer ökat på flera håll och i november såg vi särskilt stora rörelser inom högriskobligationer. Att investerare kräver högre kompensation för att låna ut pengar till företag är ett kvitto på att riskviljan tryter. Möjligen har vi sett slutet på de senaste årens avslappnade attityd till risk när nu tiden med billiga pengar håller på att ta slut.

Isolerade öar eller topp på isberg?

I november ökade de så kallade kreditspreadarna – ränteskillnaden mellan företagsobligationer och statsobligationer – att vidgas. Framför allt var det räntor på obligationer från företag med låg  kreditvärdighet (high yield) i USA som steg. Tidigare under året har räntan på investment grade-obligationer ökat. Även i Europa har ränteskillnaderna stigit under året. Ett särskilt uppmärksammat fall under månaden var amerikanska General Electric (GE) som fick se räntan på sina obligationer stiga i rask takt. Företagets stora skulder och problem inom vissa divisioner ledde till att dess kreditbetyg sänktes, och på marknaderna spekulerades det i ytterligare sänkningar. GE må ha varit det mest uppmärksammade problembolaget under den gångna månaden, men inte det enda. Den stora frågan nu är om GE och andra skuldtyngda bolag utgör isolerade öar i ett annars stabilt hav eller om dessa företag snarare utgör toppen av ett isberg. Den frågan är svår att svara på eftersom den inte bara beror på bolagens faktiska finansiella situation utan även på hur marknaden bedömer deras risker.

kreditvärdighet (high yield) i USA som steg. Tidigare under året har räntan på investment grade-obligationer ökat. Även i Europa har ränteskillnaderna stigit under året. Ett särskilt uppmärksammat fall under månaden var amerikanska General Electric (GE) som fick se räntan på sina obligationer stiga i rask takt. Företagets stora skulder och problem inom vissa divisioner ledde till att dess kreditbetyg sänktes, och på marknaderna spekulerades det i ytterligare sänkningar. GE må ha varit det mest uppmärksammade problembolaget under den gångna månaden, men inte det enda. Den stora frågan nu är om GE och andra skuldtyngda bolag utgör isolerade öar i ett annars stabilt hav eller om dessa företag snarare utgör toppen av ett isberg. Den frågan är svår att svara på eftersom den inte bara beror på bolagens faktiska finansiella situation utan även på hur marknaden bedömer deras risker.

Ständigt ökade risker

I flera års tid tycks det som att marknaden har haft en nästan outtröttlig acceptans för risk. Räntenivåerna på högriskobligationer har sjunkit stadigt (fram till i november) och dessutom har utlåningen till redan högt skuldsatta företag vuxit explosionsartat. Dessa så kallade leveraged loans fick nyligen IMF att  varna för de risker som de för med sig. Det handlar dels om volymerna av lån som förra året passerade den tidigare rekordnoteringen före finanskrisen. Vidare har kvaliteten på lånen sjunkit i takt med att de mest riskfyllda lånen inom kategorin har vuxit samtidigt som skydden för investerare allt oftare plockas bort och villkoren för lånen har blivit lösare. Dessutom har transparensen minskat eftersom lånen allt oftare klumpas samman i en finansiell produkt som säljs vidare. Om det låter bekant, så beror det förmodligen på att detta förfarande användes med amerikanska bostadslån under åren före finanskrisen med förödande resultat.

varna för de risker som de för med sig. Det handlar dels om volymerna av lån som förra året passerade den tidigare rekordnoteringen före finanskrisen. Vidare har kvaliteten på lånen sjunkit i takt med att de mest riskfyllda lånen inom kategorin har vuxit samtidigt som skydden för investerare allt oftare plockas bort och villkoren för lånen har blivit lösare. Dessutom har transparensen minskat eftersom lånen allt oftare klumpas samman i en finansiell produkt som säljs vidare. Om det låter bekant, så beror det förmodligen på att detta förfarande användes med amerikanska bostadslån under åren före finanskrisen med förödande resultat.

Ökade skulder, men tröga investeringar

Växande skulder behöver inte vara ett problem om företagen som tar lånen använder dem till att göra produktiva investeringar som kommer lyfta framtida lönsamhet. Problemet är bara att så inte tycks ha skett. För medan skuldsättningen bland företagen har ökat i stadig takt de senaste åren, så har investeringarna stått och stampat. Det ger en indikation om att bolagen använder pengarna till annat som till exempel att köpa tillbaka egna aktier eller på andra sätt skifta ut kapital till ägarna. På kort sikt är det positivt för aktiekurserna, men på lång sikt sänker det avkastningspotentialen samtidigt som riskerna ökar. Högt skuldsatta företag med stora investeringsbehov tenderar att vara motsatsen till en framgångsrik investering.

Varför sker detta nu?

Även om bolags- och sektorspecifika faktorer finns med i bilden, så är vår bedömning att oron har sin grund i det penningpolitiska skiftet. Från finanskrisen och fram till i år har världens centralbanker injicerat flera tusen miljarder dollar i det finansiella systemet, vilket har eldat på riskaptiten och blåst upp tillgångspriser. I år ser vi upprepade räntehöjningar och tillbakadragen likviditet i USA, minskat likviditetsstöd från ECB – som dessutom är på väg att avslutas – och spridda räntehöjningar från flertalet andra centralbanker. Att det i sin tur leder till ökad marknadsturbulens är fullt rimligt, för det innebär att priset på risk succesivt börjar sättas av marknaden igen – utan att influeras av centralbankerna.

Normalisering eller varningssignal?

Om antagandet att centralbankernas likviditetsinjektioner har satt marknadskrafterna ur spel stämmer, kan vi tolka turbulensen i november som att marknaden nu håller på att hitta ett marknadsmässigt jämviktspris på risk som är högre än det artificiella. Då handlar det om en normalisering snarare än om försämrade utsikter. Men om vi samtidigt tar i beaktande årets ekonomiska utveckling är det också rimligt att tolka rörelserna på kreditmarknaderna som varningssignaler. Det handlar dels om avmattningen vi har sett i den globala konjunkturen i år (som vi bedömer når USA nästa år). Även stigande amerikansk ränta, riskerar att sätta press på de mest skuldsatta bolagen. Dessutom har vi den branta nedgången för oljepriset under hösten som riskerar att utlösa konkurser bland energibolagen. Sammantaget anser vi att ökade kreditspreadar är motiverat givet förutsättningarna.

Svårt se potential i företagsobligationer

Det var mot bakgrunden av minskat likviditetsstöd från centralbanker och avmattningen i konjunkturen som vi rekommenderade sparare att minska innehavet i företagsobligationsfonder i senaste numret av Placeringsutsikter. Vi skrev då att riskerna för dåliga utfall hade ökat, och det är också vad vi har sett under hösten. Den bedömningen kvarstår. Vi anser inte att potentialen är tillräcklig för att motivera den höga risken. November blev en väckarklocka för investerare. Kreditmarknaderna påminde om att de senaste årens avslappnade attityd till risk har nått sitt bäst före-datum.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.

Andra läser om

Marknad: Finns mer att hämta under 2025

2024 bjöd på rekordavkastningar, särskilt i USA där främst AI-bolagen drev upp marknaderna. Trots att ... Läs mer

Nu öppnas dörren för svenska aktier - så kan du tänka som sparare

Det finns goda skäl att vara optimistisk om både börsen och ekonomin 2025. Det skriver våra experter i nya ... Läs mer

Svenska aktier: Dags att öka?

Många sparare tror att en global indexfond ger en väldiversifierad portfölj. Men verkligheten vittnar om något annat. I ... Läs mer